© Fournis par fr.investing.com

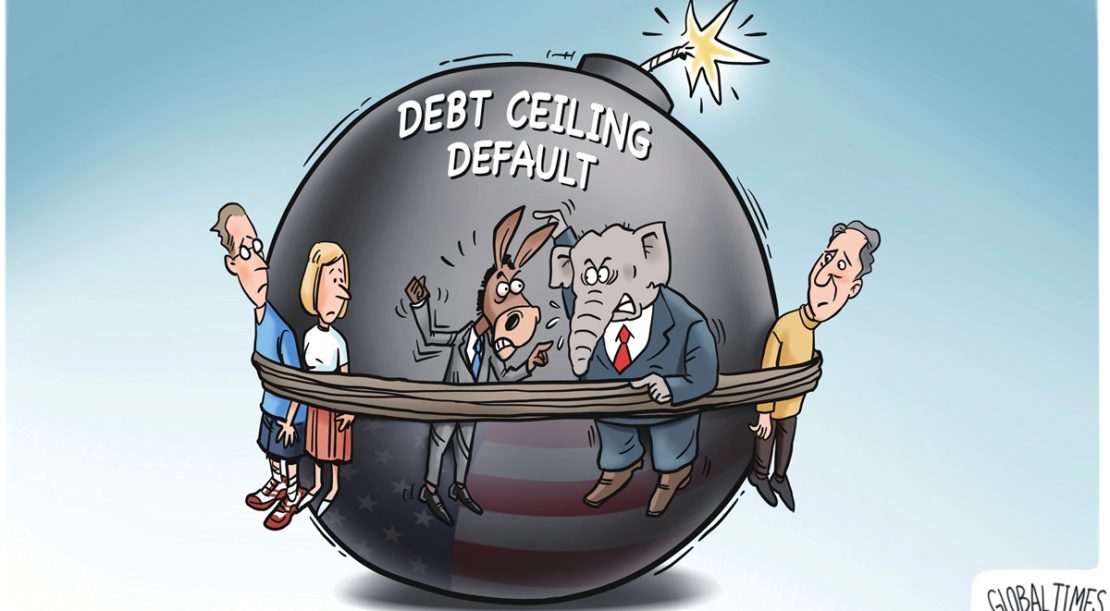

Nous sommes déjà même si nous feignons de l’ignorer passés des élections sénatoriales aux élections européennes. Peut-être sommes-nous en train de découvrir que toute notre “démocratie” ne repose que sur les règles arbitraires de ces “consultations” dont les enjeux en dehors de la lutte des places devient de plus en plus opaques. Ces règles arbitraires sont conçues de telle sorte qu’elles ne doivent pas mettre en jeu le capital et sa dictature réelle. Nous allons dans cette logique élire un parlement européen sans aucun autre pouvoir que d’assurer le financement de ses membres, une vache à lait dont le foin nous est taxé au prix du caviar. Coiffé par des décideurs élus par personne et imposant la guerre avec un fond baptisé fond de paix. Le tout avec une Banque centrale qui gère une politique monétaire en totale allégeance au dollar et donc à la Banque centrale des USA. Les capitalistes les plus fervents ont des doutes sur cette institution qui s’avère être la clé de voûte de l’impérialisme US si certains ne voient que la nécessité de continuer en accélérant l’effondrement, y compris en imposant guerre et fascisme, une autre partie se prend à rêver des origines, d’un far west sans autre loi que celle du colt et découvre qu’il n’est pas besoin d’avoir une politique monétaire il suffirait de laisser agir ce que Hegel désignait comme la bête sauvage des intérêts privés déchainés à savoir la poignée de capitalistes dont les intérêts ont déjà pompé l’état en mettant directement leurs conseils d’administration à la tête d’institutions supranationales. (note de Danielle Bleitrach dans histoireetsociete)

Investing.com – Les banques centrales ont toujours eu une réputation douteuse, ce qui a souvent conduit à la fermeture de ces institutions par les gouvernements. Il est indéniable qu’elles entraînent régulièrement l’économie d’un pays dans le gouffre et détruisent des existences.

Bien que la BCE et la Fed se soient donné pour mission d’assurer la stabilité, elles ne provoquent rien d’autre qu’une alternance permanente d’inflation et de récession. C’est aussi vrai aujourd’hui qu’il y a 300 ans, mais jamais dans l’histoire les faux pas n’ont été aussi énormes, raison pour laquelle EJ Antoni et Peter St. Onge en concluent que les jours de la BCE, de la Fed & Co sont comptés

La Fed prouve que la pérennité d’une banque centrale est loin d’être gravée dans la pierre. Elle n’existe que depuis 110 ans, mais elle est loin d’être la première banque centrale américaine. Il y a eu trois prédécesseurs dont le mode de fonctionnement a eu des effets si dévastateurs sur l’économie que les politiques n’ont pas voulu le tolérer plus longtemps et ont fermé les institutions.

De toute façon, force est de constater que la croissance économique fonctionne aussi sans banque centrale. L’origine du système de banque centrale remonte à 1694 en Angleterre. Jusqu’à cette époque, on pouvait parfaitement se passer de ce que nous entendons aujourd’hui par politique monétaire.

Le principe de fonctionnement de toute banque centrale est qu’elle prête de l’argent qui n’existe pas. Et pour ce tour de magie, elles se font grassement rémunérer par des intérêts.

Cette idée trouve précisément son origine en Angleterre. Les guerres incessantes étaient coûteuses pour la maison royale et il était difficile de les financer à l’époque. La Banque d’Angleterre, nouvellement créée, fut la solution et mit à la disposition du roi Guillaume III 1,2 million de livres afin que la guerre avec la France ne s’enlise pas.

Il ne fallut cependant pas longtemps pour que l’on fournisse non seulement à la famille royale de l’argent fraîchement imprimé, mais que l’on utilise également les obligations d’État acquises comme garantie pour inonder l’économie d’argent.

L’inflation ainsi déclenchée a entraîné une sorte de ruée vers les banques, les gens voulant échanger les billets de banque contre Silber. Il est cependant vite apparu que la banque centrale ne possédait absolument pas autant d’argent. Mais au lieu de laisser ce projet se terminer comme un échec, le droit d’échange qui existait jusqu’alors a été supprimé par une loi.

C’est sur ce modèle éblouissant que la Bank of North America a commencé à fonctionner dans le Nouveau Monde en 1782. Son fonctionnement dilettante a même provoqué une hyperinflation, et c’est pourquoi elle a été fermée par les pères fondateurs des États-Unis deux ans plus tard.

Mais les besoins de financement du gouvernement américain ont fait naître dès 1791 des appels à une autre banque centrale, à tel point qu’une nouvelle tentative de politique monétaire adéquate a été entreprise avec la First Bank of the United States. En raison de son expérience de l’hyperinflation quelques années auparavant, il lui était interdit d’acheter des obligations d’État, ce qui explique qu’elle n’ait pas été d’une grande aide pour le financement de l’État et qu’elle ait disparu dans la nature.

Avec la guerre qui a éclaté en 1812, le gouvernement s’est endetté auprès de banques régionales qui ont créé de l’argent à partir de rien, suivant le modèle anglais. Comme en Angleterre, les gens ont dû constater que les fonds émis n’étaient plus entièrement garantis par de l’or et de l’argent.

Afin d’éviter l’extinction des banques, le Congrès a créé en 1816 la Second Bank of the United States. La banque centrale a pris en charge les dettes des banques régionales, ce qui a entraîné la première dépression du pays en 1819, après une courte période de croissance.

D’un point de vue politique, le ralentissement économique ne posait pas de problème, car la banque centrale lui procurait de l’argent sans s’aliéner les électeurs en augmentant les impôts ou en réduisant les dépenses.

Mais le peuple américain ne voulait pas accepter cela et a élu un président, Andrew Jackson, qui s’est engagé à démanteler la banque centrale. En 1836, le gouvernement a mis fin au mandat de la banque centrale et des décennies de croissance stable ont suivi, comme l’ont écrit EJ Antoni et Peter St Onge.

Pendant plus de 70 ans, l’économie américaine a prospéré sans l’intervention d’une banque centrale. Mais la cupidité du système bancaire a brutalement mis fin à cette ère en 1907, lorsque JPMorgan (NYSE :JPM) et autres se sont retrouvés dans une telle situation que les voix appelant à la création d’une banque centrale sont devenues inaudibles.

De plus, le temps avait passé et personne ne se souvenait des expériences précédentes avec les banques centrales, et c’est ainsi que la Fed a vu le jour en 1913.

La Fed a rapidement démontré que les effets négatifs du travail d’une banque centrale n’avaient pas changé. Le financement de la Première Guerre mondiale a une nouvelle fois entraîné une inflation qui s’est terminée par une dépression en 1920. La fin des années 1920 a été suivie d’une nouvelle crise inflationniste et de la Grande Dépression.

Jusqu’à aujourd’hui, des bulles sont continuellement créées et éclatent ensuite.

Actuellement, nous sommes arrivés au point culminant de l’échec de la politique monétaire des banques centrales. Et on peut vraiment parler d’échec, car au lieu de la stabilité proclamée, il s’agit d’une succession de hauts et de bas, comme toujours.

La grande différence par rapport aux siècles passés est toutefois que nous ne sommes plus confrontés à une seule bulle d’actifs, comme l’ont écrit EJ Antoni et Peter St Onge :

“Rien qu’au cours des trois dernières décennies, les taux d’intérêt bas de la Fed ont déclenché la bulle des dot-com dans les années 1990, puis la bulle immobilière et une crise financière mondiale en 2008. Aujourd’hui, il y a une “bulle de tout”, due à la panique de la Fed qui a fait tourner la planche à billets pour corrompre les électeurs. Il existe un risque réel de stagflation toxique des années 1970 combiné à un effondrement bancaire du style de celui de 2008″.

Il a toujours été vrai qu’une phase inflationniste est suivie d’une récession – quiconque s’attend à autre chose est un simple d’esprit. Cette fois-ci, l’ampleur des bulles laisse même penser qu’il s’agira d’une dépression majeure. C’est-à-dire le contraire absolu du soft landing que les banques centrales font miroiter et auquel les marchés ne s’accrochent que trop volontiers.

Il est important de savoir que les hauts et les bas ne reposent pas sur des lois économiques qui n’ont pas d’alternative. Ce sont les conséquences inévitables de mauvaises décisions politiques.

Les hauts et les bas peuvent prendre fin lorsque la politique et les gens comprennent que les banques centrales sont inutiles. L’histoire a déjà prouvé que c’est possible, jusqu’à ce que les expériences négatives soient oubliées et qu’un moment de faiblesse fasse recommencer le jeu.

Vues : 888

Warning: printf(): Too few arguments in /home/histoirerr/www/wp-content/themes/backstreet/functions/comment.php on line 30

Supprimer leur banque centrale ?

Les bourgeois ne savent plus où donner de la tête au point de souhaiter se la couper.

LEMOINE Michel

De la monnaie est créée au moment où un crédit est consenti. La monnaie nouvelle constate une valeur future par rapport à des valeurs actuelles, elle en précède la création effective par le travail productif. C’est pourquoi toute monnaie créée a besoin d’être validée. C’est le rôle de la banque centrale. Seulement il a été contourné par le mécanisme des prêts immobiliers. Il l’est aussi par l’intervention de l’État qui se prête de la monnaie sans validation dans la production. La validation se fait alors à l’international. Mais la sanction internationale tarde à venir pour les USA et le dollar car elle risque d’être cataclysmique. La suppression de la FED si elle était possible (je pense qu’elle ne l’est pas) ne peut rien changer à cela. Elle sera seulement l’étincelle qui provoquera l’explosion.

LEMOINE Michel

Pour ceux qui voudraient approfondir, on peut lire la suite de 4 articles de votre serviteur sur ce sujet : https://lemoine001.com/2014/06/11/quest-ce-que-la-monnaie-1/

C’est un travail que je n’ai pas fini et qui devait être suivi d’un chapitre sur la création politique de la monnaie et sa validation à l’international par le mécanisme des changes et des réserves. Cela fait de la monnaie une réalité hybride ou si on veut dialectique. Mais il existe déjà de nombreux ouvrages sur le sujet.

Vincent (Rastapopulo)

Tout ce système ne repose-t-il pas finalement que sur l’éradication de principes moraux ?

C’est à dire :

Si l’usure était définie et traitée comme un crime, y aurait-il des usuriers pour se grimer en banquiers ?

Et si la cupidité était punie comme relevant d’un crime, y aurait-il des dividendes pour voler impunément la richesse ?

La Liberté, du point de vue d’un bourgeois, n’est-elle pas celle qu’il s’octroie à être au dessus de la Loi ?

La Justice n’est-elle pas -en théorie- rendue au nom du peuple souverain ? Les juges qui offrent l’impunité à des criminels ne le sont-ils pas eux mêmes ? Au nom de quoi seraient-ils irrévocables, intouchables, même ?!

Toutes ces questions seraient vite réglées si on n’avait pas tué l’éthique en la confondant avec la morale religieuse ;

Il serait temps de rétablir le châtiment ! voilà ce que j’en dis.

Massabielle

Les banques centrales créent de l’ argent à partir de rien…ils ont la planche à billets ….la photocopieuse !….la faillite d’ un pays finit toujours par être effacée….to big to fail ….si vous n’ êtes pas d’ accord , alors il faut qu’ on m’ explique . . .les Américains recommencent la même ” magic money” comme après le crash de 2008 ….pourraient ils faire autrement ? Sinon il faudrait changer tout le système, mais les vieux boomers qui sont encore au contrôle ne veulent pas lâcher la rampe et ont choisirent la mort douce

LEMOINE Michel

Pour savoir qui crée la monnaie il faut regarder le tableau des contreparties de la masse monétaire. On voit que la plus grande partie est constituée par les crédits à l’économie (donc des crédits indispensables au fonctionnement de l’économie). Viennent ensuite les crédits à l’État (qui n’ont rien non plus d’immoral et sont soit des investissements soit des crédits de trésorerie). Le reste c’est les crédits à l’international (ceux de la COFACE qui financent le commerce international.

La question est celle de l’efficacité des freins à la création monétaire (qui elle non plus n’a rien d’immoral).

Pour comprendre cela il faut lire Marx mais aussi les monétaristes comme Milton Friedman.

Alors comment se fait-il que nous allions de crise monétaire en crise monétaire me direz-vous ?

Difficile de répondre en quelques mots !