Effectivement en Europe en particulier ce n’est pas évident, ce qui est sûr c’est nous n’échapperons à une nouvelle vague d’inflation. Mais est-ce que cette crise bancaire est « l’ultime » en tous les cas elle en révèle comme le montre l’article les mécanismes et l’incapacité du « volant » à jouer entre « inflation » et les taux de la FED. Sont au rendez-vous « le ruissellement » cher à Macron, la manière dont il s’est déversé en priorité sur ceux qui n’en avaient aucun besoin ; l’inflation qui se combine bien sûr avec la pression sur les salaires et les services publics. Il faut lire attentivement cette description pour comprendre le degré – qui va visiblement jusqu’aux délits d’initiés coulant volontairement le bateau – l’état réel de la classe dominante capitaliste financiarisée et de son personnel politique capable jusqu’au bout de nier l’existence d’un problème pour s’en assurer les profits. L’étroite imbrication comme chez nous avec les mécanismes de la « démocratie », que ce soit sur le plan financier ou militaire c’est la catastrophe imminente sans les moyens de la conjurer… Peut-être la révolution mais qui est en mesure de l’imposer non pas comme un désordre mortifère mais la seule manière d’y échapper? (note et traduction de Danielle Bleitrach pour histoire et societe)

PAR MICHAEL HUDSONFacebook (en anglais)GazouillerRedditMessagerie électronique

Photographie de Nathaniel St. Clair.

Pourquoi la crise bancaire n’est pas terminée

Les krachs de Silvergate, de la Silicon Valley Bank, de Signature Bank et des faillites bancaires connexes sont beaucoup plus graves que le krach de 2008-09. Le problème à l’époque était que les banques malhonnêtes faisaient de mauvais prêts hypothécaires. Les débiteurs étaient incapables de payer et étaient en défaut de paiement, et il s’est avéré que les biens immobiliers qu’ils avaient donnés en garantie étaient frauduleusement surévalués, des hypothèques de pacotille « mark-to-fantasy » faites par de fausses évaluations du prix réel du marché de la propriété et des revenus de l’emprunteur. Les banques ont vendu ces prêts à des acheteurs institutionnels tels que des fonds de pension, des caisses d’épargne allemandes et d’autres acheteurs crédules qui avaient bu le Kool Aid néolibéral d’Alan Greenspan, croyant que les banques ne les tromperaient pas.

Les investissements de la Silicon Valley Bank (SVB) ne présentaient pas un tel risque de défaut. Le Trésor peut toujours payer, simplement en imprimant de l’argent, et les hypothèques à long terme de premier ordre dont SVP a acheté les forfaits étaient également solvables. Le problème est le système financier lui-même, ou plutôt le coin dans lequel la Fed post-Obama a peint le système bancaire. Elle ne peut échapper à ses 13 années d’assouplissement quantitatif sans inverser l’inflation des prix des actifs et faire baisser la valeur marchande des obligations, des actions et de l’immobilier.

En un mot, la résolution de la crise d’illiquidité de 2009 qui a sauvé les banques de leur perte de l’argent (au prix d’accabler l’économie d’énormes dettes), a ouvert la voie à la crise d’illiquidité profondément systémique qui commence tout juste à devenir évidente. Je ne peux pas résister au rappel d’avoir décrit sa dynamique de base en 2007 (Harpers) et dans mon livre de 2015 Killing the Host.

Fictions comptables vs réalité du marché

Aucun risque de défaut de paiement n’existait pour les investissements dans des titres d’État ou des prêts hypothécaires à long terme que SVB et d’autres banques ont achetés. Le problème est que la valeur marchande de ces prêts hypothécaires a chuté en raison de la hausse des taux d’intérêt. Le rendement des intérêts sur les obligations et les hypothèques achetées il y a quelques années est beaucoup plus faible que celui disponible sur les nouveaux prêts hypothécaires et les nouveaux billets et obligations du Trésor. Lorsque les taux d’intérêt augmentent, ces « anciens titres » baissent de prix afin d’aligner leur rendement sur les nouveaux acheteurs sur la hausse des taux d’intérêt de la Fed.

Un problème d’évaluation boursière n’est pas un problème de fraude cette fois-ci.

Le public vient de découvrir que le tableau statistique que les banques présentent sur leurs actifs et leurs passifs ne reflète pas la réalité du marché. Les comptables des banques sont autorisés à fixer le prix de leurs actifs à leur « valeur comptable » en fonction du prix qui a été payé pour les acquérir, sans tenir compte de la valeur de ces investissements aujourd’hui. Au cours des 14 années de boom des prix des obligations, des actions et de l’immobilier, il a été sous-évalué le gain réel que les banques avaient réalisé lorsque la Fed avait abaissé les taux d’intérêt pour gonfler les prix des actifs. Mais cet assouplissement quantitatif (QE) a pris fin en 2022 lorsque la Fed a commencé à resserrer les taux d’intérêt afin de ralentir les gains salariaux.

Lorsque les taux d’intérêt augmentent et que les prix des obligations baissent, les cours des actions ont tendance à suivre. Mais les banques n’ont pas à réduire le prix du marché de leurs actifs pour refléter cette baisse si elles conservent simplement leurs obligations ou leurs prêts hypothécaires forfaitaires. Elles n’ont à révéler la perte de valeur marchande que si les déposants retirent leur argent et que la banque doit effectivement vendre ces actifs pour réunir les liquidités nécessaires au paiement de leurs déposants.

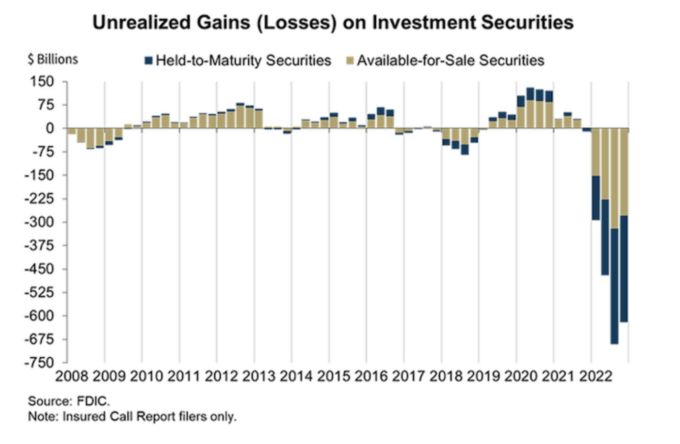

C’est ce qui s’est passé à la Silicon Valley Bank. En fait, cela a été un problème pour l’ensemble du système bancaire américain. Le graphique suivant provient de Naked Capitalism, qui a suivi quotidiennement la crise bancaire :

Comment le court-termisme de SVP n’a pas réussi à voir vers où le secteur financier se dirige

Pendant les années de faibles taux d’intérêt, le système bancaire américain a constaté que son pouvoir monopolistique était trop fort. Il n’a eu à payer aux déposants que 0,1 ou 0,2% sur les dépôts. C’était tout ce que le Trésor payait sur les bons du Trésor sans risque à court terme. Les déposants n’avaient donc guère d’autre choix, mais les banques appliquaient des taux beaucoup plus élevés pour leurs prêts, hypothèques et cartes de crédit. Et lorsque la crise du Covid a frappé en 2020, les entreprises ont retenu de nouveaux investissements et ont inondé les banques d’argent qu’elles ne dépensaient pas.

Les banques ont pu réaliser un gain d’arbitrage – obtenir des taux d’investissement plus élevés que ceux qu’elles payaient pour les dépôts – en achetant des titres à plus long terme. SVB a acheté des bons du Trésor à long terme. La marge n’était pas importante – moins de 2 points de pourcentage. Mais c’était le seul « argent gratuit » sûr.

L’année dernière, le président de la Réserve fédérale, Jerome Powell, a annoncé que la banque centrale allait relever les taux d’intérêt afin de ralentir la croissance des salaires qui s’est développée à mesure que l’économie commençait à se redresser. Cela a conduit la plupart des investisseurs à se rendre compte que des taux d’intérêt plus élevés feraient baisser le prix des obligations – surtout pour les obligations à plus long terme. La plupart des gestionnaires de fonds ont évité de telles baisses de prix en transférant leur argent dans des bons du Trésor à court terme ou des fonds du marché monétaire, tandis que les prix de l’immobilier, des obligations et des actions ont chuté.

Cependant, il a été laissé dans le sac lorsque M. Powell a annoncé qu’il n’y avait pas assez de travailleurs américains au chômage pour contenir leurs gains salariaux, alors il a prévu d’augmenter les taux d’intérêt encore plus que prévu. Il a dit qu’une grave récession était nécessaire pour maintenir les salaires suffisamment bas pour maintenir les bénéfices des entreprises américaines à un niveau élevé, et donc leur cours boursier.

Cela a inversé l’assouplissement quantitatif du plan de sauvetage d’Obama qui a régulièrement gonflé les prix des actifs immobiliers, boursiers et obligataires. Mais la Fed s’est mise dans un coin: si elle rétablit l’ère des taux d’intérêt « normaux », cela inversera la hausse de 15 ans des gains des prix des actifs pour le secteur FIRE.

Ce changement soudain, survenu les 11 et 12 mars, a laissé SVB « assis sur une perte non réalisée de près de 163 milliards de dollars, soit plus que ses fonds propres. Les sorties de dépôts ont alors commencé à cristalliser cette perte en une perte réalisée ».

La SVB n’était pas la seule. Il ne s’agissait pas d’une « ruée sur les banques » résultant de craintes d’insolvabilité. Il ne s’agissait pas d’une « ruée sur les banques » due à la crainte de l’insolvabilité, mais du fait que les banques étaient des monopoles suffisamment puissants pour éviter de partager leurs bénéfices croissants avec leurs déposants. Elles réalisaient des profits considérables sur les taux qu’elles appliquaient aux emprunteurs et sur les taux de rendement de leurs investissements. Mais elles continuaient à ne verser aux déposants qu’environ 0,2 %

Le Trésor américain payait beaucoup plus, et le jeudi 11 mars, le rendement du bon du Trésor à deux ans atteignait presque 5 %. L’écart grandissant entre ce que les investisseurs peuvent gagner en achetant des titres du Trésor sans risque et la pitance que les banques payaient à leurs déposants a conduit les déposants les plus aisés à retirer leur argent pour obtenir ailleurs un rendement plus équitable sur le marché.

Les déposants n’étaient pas irrationnels ou soumis à la « folie des foules » en retirant leur argent. Les banques étaient tout simplement trop égoïstes. Et comme les clients retiraient leurs dépôts, les banques ont dû vendre leur portefeuille de titres – y compris les titres à long terme détenus par la SVB.

Tout cela fait partie du dénouement des plans de sauvetage des banques et de l’assouplissement quantitatif d’Obama. En essayant de revenir à des niveaux de taux d’intérêt historiques plus normaux, l’agence de notation Moody’s a réduit, le 14 mars, les perspectives du système bancaire américain de stables à négatives, en invoquant « l’évolution rapide de l’environnement opérationnel ». L’agence fait référence à l’effondrement de la capacité des réserves des banques à couvrir ce qu’elles doivent à leurs déposants, qui retirent leur argent et obligent les banques à vendre des titres à perte.

La couverture mensongère du président Biden

Le président Biden tente de semer la confusion dans l’esprit des électeurs en leur assurant que le « sauvetage » des riches déposants non assurés de la SVB n’est pas un plan de sauvetage. Mais bien sûr qu’il s’agit d’un renflouement. Ce qu’il voulait dire, c’est que les actionnaires de la banque n’ont pas été renfloués, mais que les gros déposants non assurés ont été sauvés et n’ont pas perdu un seul centime, malgré le fait qu’ils ne remplissaient pas les conditions de sécurité et qu’ils avaient en fait discuté entre eux et décidé de quitter le navire et de provoquer l’effondrement de la banque.

Ce que Biden voulait vraiment dire, c’est qu’il ne s’agit pas d’un renflouement par les contribuables. Il n’implique pas de création monétaire ou de déficit budgétaire, pas plus que les 9 000 milliards de dollars d’assouplissement quantitatif de la Fed pour les banques depuis 2008 n’ont constitué une création monétaire ou n’ont augmenté le déficit budgétaire. Il s’agit d’un exercice de bilan – techniquement une sorte de « swap » avec compensation du bon crédit de la Réserve fédérale pour les « mauvais » titres bancaires donnés en garantie – bien au-dessus des prix actuels du marché, bien sûr. C’est précisément ce qui a « sauvé » les banques après 2009. Le crédit fédéral a été créé sans taxation.

Une vision étroite inhérente au système bancaire

On peut faire écho à la reine Elizabeth II et demander: « Personne n’a vu cela venir? » Où était la Federal Home Loan Bank qui était censée réglementer SVB ? Où étaient les examinateurs de la Réserve fédérale ?

Pour répondre à cette question, il faut examiner qui sont les organismes de réglementation et les examinateurs bancaires. Ils sont examinés par les banques elles-mêmes, choisies pour nier l’existence d’un problème structurel inhérent à notre système financier. Ils croient « vraiment » que les marchés financiers s’autocorrigent par des « stabilisateurs automatiques » et du « bon sens ».

La corruption déréglementaire a joué un rôle dans la sélection minutieuse de ces régulateurs et examinateurs dotés d’une vision étroite. SVB était supervisé par la Federal Home Loan Bank (FHLB). La FHLB est connue pour sa capture réglementaire par les banques qui choisissent d’opérer sous sa supervision. Pourtant, l’activité de SVB n’est pas le prêt hypothécaire. Il s’agit de prêts à des entités de capital-investissement de haute technologie qui se préparent à des introductions en bourse – à émettre à des prix élevés, à discuter, puis souvent à tomber dans un jeu de pompe et de dumping. Les fonctionnaires ou les examinateurs de banque qui reconnaissent ce problème sont exclus de l’emploi parce qu’ils sont « surqualifiés ».

Une autre considération politique est que la Silicon Valley est un bastion du Parti démocrate et une riche source de financement de campagne. L’administration Biden n’allait pas tuer la poule aux œufs d’or des contributions électorales. Bien sûr, il allait renflouer la banque et ses clients de capitaux privés. Le secteur financier est au cœur du soutien du Parti démocrate, et la direction du parti est loyale envers ses partisans. Comme le président Obama l’a dit aux banquiers qui craignaient qu’il ne tienne ses promesses électorales de déprécier les dettes hypothécaires à des évaluations réalistes du marché afin de permettre aux clients exploités de prêts hypothécaires de pacotille de rester chez eux, « Je suis le seul entre vous [les banquiers en visite à la Maison Blanche] et la foule avec les fourches », c’est-à-dire sa caractérisation des électeurs qui croyaient à son discours sur « l’espoir et le changement ».

La Fed prend peur et réduit les taux d’intérêt

Le 14 mars, les cours des actions et des obligations ont grimpé en flèche. Les acheteurs de marge ont fait une tuerie en voyant que le plan de l’administration est le plan habituel : repousser le problème bancaire sur la route, inonder l’économie de renflouements (pour les banquiers, pas pour les débiteurs étudiants) jusqu’au jour des élections en novembre 2024.

La grande question est donc de savoir si les taux d’intérêt pourront jamais revenir à une « normale » historique sans transformer l’ensemble du système bancaire en quelque chose comme SVB. Si la Fed relève vraiment les taux d’intérêt à des niveaux normaux pour ralentir la croissance des salaires, il doit y avoir un krach financier. Pour éviter cela, la Fed doit créer un flux exponentiel d’assouplissement quantitatif.

Le problème sous-jacent est que la dette portant intérêt croît de façon exponentielle, mais l’économie suit une courbe en S puis ralentit. Et lorsque l’économie ralentit – ou est délibérément ralentie lorsque les taux de salaire de la main-d’œuvre ont tendance à rattraper l’inflation des prix causée par les prix de monopole et les sanctions américaines anti-russes qui augmentent les prix de l’énergie et des denrées alimentaires, l’ampleur des créances financières sur l’économie dépasse la capacité de payer.

C’est la véritable crise financière à laquelle l’économie est confrontée. Cela va au-delà des services bancaires. L’ensemble de l’économie est aux prises avec une déflation de la dette, même face à l’inflation des prix des actifs soutenue par la Réserve fédérale. La grande question – littéralement la « ligne de fond » – est donc de savoir comment la Fed peut sortir du coin de l’assouplissement quantitatif à faible taux d’intérêt dans lequel elle a peint l’économie américaine ? Plus longtemps elle et quel que soit le parti au pouvoir continue d’épargner aux investisseurs du secteur FIRE une perte, plus la résolution finale doit être violente.

Le nouveau livre de Michael Hudson, The Destiny of Civilization, sera publié par CounterPunch Books le mois prochain.

Views: 0

Daniel Arias

Une autre crise couvent déjà depuis plusieurs années en 2008 elle concernait les logement aujourd’hui les mêmes pratiques on lieu avec les voitures.

La titrisation des crédits bails auto op!ère de la même manière qu’en 2008 en diluant le risque et en le propageant à toute l’économie dans d’opaques véhicules financiers pourris.

Pour qui observe le marché de l’automobile aujourd’hui la plupart des véhicules sont inaccessibles avec nos salaires et la formule de location longue durée alléchante d’un véhicule neuf pour une ou plusieurs centaines d’euros par mois cache l’insolvabilité des clients et les prix qui ont augmenté de plus de 30% en peu de temps.

Il y a quelques temps l’encours des véhicules en location était déjà du même niveau que celui des subprimes en 2008 il n’y a plus qu’à attendre l’explosion de cette bulle.

Le capitalisme applique toujours les mêmes recettes qui ne peuvent pas fonctionner, le système est à bout et obsolète il est grand temps d’en changer et de faire preuve de créativité en politique, le terrain a déjà été défriché par les expériences socialistes passées.

Pas étonnant que certains députés soient encore effrayé par le communisme même quand chez nous il est largement adouci et ne fait que 2,5% aux présidentielles.

Mais son idée continue à faire peur, ne serait il pas si mort que ça ou ont ils peur des fantômes ?

https://www.bloomberg.com/news/articles/2022-10-21/wall-street-warns-drop-in-used-car-prices-risks-auto-loan-defaults-rising?leadSource=uverify%20wall

jean-luc

Bien que conscient de ma totale incompréhension des mécanismes financiers, surtout à l’ère de l’ordo-libéralisme, je ne peux m’interdire deux commentaires de bon sens sur cet article

Expliquer la crise (le ‘mini-krach’?) par la hausse des taux qui a suivi trois décades d’argent facile et une décade de quantitative easing est en fait la ligne suivie par pratiquement l’ensemble de la presse, rien donc de très subversif dans cet article. Son intérêt est peut-être dans la comparaison avec la crise de 2008 (portée par des ‘banquiers’ si sûrs d’eux même et du système dont ils sont issus qu’ils se sont permis les pires turpitudes) qui met bien en évidence que cette crise-ci, et ce qui va suivre n’a rien à voir avec des ‘bulles’ qui éclatent.

Ceci dit faire l’impasse sur deux éléments essentiels, qui trouvent leur source dans la dégénérescence en cours de l’empire et en annoncent, me semble audacieux.

1/ au delà du QE, qui d’ailleurs n’était apparemment pas inflationniste, la création d’argent (pour les politiques anti-covid et maintenant pour la guerre du dernier recours) est, elle, inflationniste et vient heurter de plein fouet une économie vivant sur son illusion d’impunité. Au passage, mentionner comme le fait l’article, que c’est la poussée des salaires qui est responsable de l’inflation est carrément contraire aux faits et n’est qu’une reprise d’une vieille antienne capitaliste.

2/ ne pas mentionner non plus le fait monétaire majeur de la période récente, à savoir la perte de puissance du dollar dans les échanges internationaux et les obligations est au mieux de la myopie. La dédollarisation de l’économie mondiale n’est pas seulement un changement de couleur du papier monnaie. Elle ne peut que se traduire par des perturbations profondes du système financier états-uniens, en tant que mécanisme au coeur de la capacité de l’emprie à sucer la moëlle des pays du monde, alliés, dominés ou résistants.

Passer ces phénomènes sous le tapis procède d’une tentative, encore une fois, de justifier les crises capitalistes comme dûes à des déréglements passagers du système, qu’il saura surmonter en éliminant les coupables et en corrigeant ses erreurs.

En attendant, on peut espérer que la crise financière qui s’amorce entre en collision avec les vélléités états-unienne d’écraser militairement ses concurrents, russes, chinois ou autres. Mais elle pourrait aussi les aiguillonner vers une fuite en avant basée sur leur puissance militaire – qui conservera encore quelque temps une certaine suprématie.

admin5319

c’est l’article d’un américain qui comme tu le notes très justement et tu me permettras de reprendre trés justement présente l’intérêt premièrement de noter que ce n’est pas la crise de 2008 et le rôle central des Etats-Unis, en outre je ne lis pas comme toi son rapport aux salaires.Certes il sousestime totalement la perte d’hégmonie des USA et c’est une tendance générale y compris chez Chomsky de croire qu’ils sont en bien comme en mal le centre du monde, mais ce vieux trotskyste n’a pas complètement adopté les lieux communs de l’déologie capitaliste. Il faut que le parti communiste français soit bien affaibli pour que la pensée de ces américains nous apparaisse comme bousculant nos stéréotypes et c’est le cas.