Selon la doctrine économique dominante dans les pays industrialisés occidentaux (USA, GB, pays de l’UE …), la hausse des taux d’intérêts pratiqués par les banques centrales va permettre de réduire l’inflation. La perception commence néanmoins à se diffuser que cette politique, inspirée directement de la politique menée par Paul Volcker (alors président de la Réserve Fédérale), la banque centrale des USA et Ronald Reagan, président états-unien, dans les années 1980. L’inflation avait en effet semblé ralentir (c’est à dire les prix augmenter moins rapidement, mais augmenter quand même) durant les premiers mois de 2023. En France par exemple, après avoir dépassé les 6 % fin 2022 (en glissement annuel), l’inflation est retombée à 4,3% en juillet. Pourtant, depuis août, l’inflation accélère à nouveau, notamment tirée par les prix de l’énergie et particulièrement du pétrole. Ainsi, le baril de Brent, pétrole de référence de la mer du Nord, qui était en dessous des 90 dollars depuis décembre 2022, et s’était même plusieurs fois des 70 dollars, est aujourd’hui à 92 dollars.

Il n’est donc pas inutile, compte tenu du poids de cette marchandise dans l’économie mondiale, de se pencher sur les perspectives de la production pétrolière mondiale.

L’article que nous publions ci-dessous est une analyse d’un cabinet de gestion financière dans le domaine de l’énergie et des matières premières. Son intérêt est de montrer avec beaucoup d’arguments que la production de la principale source d’énergie mondiale a de grandes chances de faire face à un déséquilibre massif, dans le sens d’une offre insuffisante et de prix élevés.

L’article donne trois principaux arguments :

- la demande de pétrole est déterminée par des facteurs démographiques et sociaux importants, l’urbanisation des pays du Sud en particulier

- Il n’y a plus d’offre nouvelle. En particulier, la production de pétrole de schistes américains, qui ont boosté la production mondiale de pétrole depuis 10 ans environ arrive à maturité. Sa croissance se ralentit, et elle pourrait même commencer à diminuer du fait de l’épuisement des gisements. De plus, les investissements dans la production pétrolière sont actuellement en dessous des moyennes des dernières décennies.

- Le levier qui a été utilisé par les USA (notamment) pour stabiliser les prix du pétrole depuis le début de la guerre en Ukraine a été l’utilisation massive des stocks stratégiques de pétrole du gouvernement. Environ la moitié de ces stocks stratégiques a déjà été utilisée, en 18 mois. La loi américaine empêche désormais tout nouveau prélèvement sur ces stocks.

Quelles sont les conséquences de cette situation ?

1ère conséquence : les pays producteurs de l’OPEP + (OPEP et Russie) vont se retrouver en position de force. L’entrée dans les BRICS de l’Iran, de l’Arabie Saoudite et des Émirats Arabes Unis a créé de facto une alliance économique entre ces pays producteurs et les pays dont la consommation progresse fortement, notamment la Chine et l’Inde. Cette alliance apparaît dans la situation actuelle comme partenariat économique très complémentaire, entre des pays producteurs qui ont de l’énergie et souhaitent développer une industrie en préparation à l’épuisement inévitable des gisements, et des pays en voie d’industrialisation, disposant désormais de capacités technologiques avancées, mais ayant besoin de beaucoup d’énergie pour alimenter leur développement industriel. Aujourd’hui, les pays comme la Chine, l’Inde ou le Brésil sont capables de fournir les produits industriels et techniques nécessaires au développement pour moins cher et avec moins de conditions politiques que les USA ou l’UE.

2ème conséquence : le sol a de grandes chances de se dérober sous les pieds de « l’occident collectif ». L’insuffisance d’offre va déboucher sur une baisse forcée de la consommation, plus forte pour certains secteurs de l’économie, ceux qui ne pourront pas payer le prix plus élevé. La réplication de la politique de Reagan – Volcker indique que les grandes bourgeoisies occidentales estiment encore être en position de force de ce point de vue. En augmentant les taux d’intérêts, elles espèrent attirer massivement les capitaux mondiaux et reporter sur les pays en développement la baisse nécessaire de consommation, comme cela avait eu lieu dans les années 1980. Cela marchera-t-il à nouveau ? Rien n’est moins sûr. Beaucoup de signaux montrent même l’inverse. L’Allemagne est en récession. L’économie de l’UE se traîne et la croissance de l’économie russe sera en 2023 supérieure à celle de l’UE. La commission européenne vient de revoir à la baisse sa prévision de croissance de l’UE pour 2023, à 0,8 % seulement, une quasi-stagnation. Les USA sont légèrement plus dynamiques, avec une croissance autour de 2%. La Chine devrait atteindre son objectif de 5% et montre que le taux d’intérêt n’est pas le seul argument pour orienter les flux d’investissements. Une économie en croissance est un facteur essentiel de la profitabilité recherchée par les détenteurs de capitaux. Un effondrement financier des économies plombées par la suraccumulation de capital et les bulles financières est donc au contraire possible, exactement comme cela s’est produit en 2007-2008. Sauf que, cette fois, il pourrait être très difficile pour les états de payer la note et de sauver les géants de la finance. D’autant plus que ces états sont actuellement engagés dans une guerre contre la Russie, très coûteuse et qui ne produit aucun des résultats attendus.

3ème conséquence : le capitalisme dans son ensemble va être remis en question, car au fond, c’est lui le problème. Les changements de rapports de force vont affaiblir les états qui ont imposé de rester dans le cadre capitaliste, qui ont imposé la régression et le recul. Au sein même de chacun des états, le grand capital financier va perdre de son influence et une bataille intense va s’ouvrir pour une autre société.

Franck Marsal

Envolée à venir : l’horizon haussier du pétrole face à l’apathie des investisseurs

Nous pensons que le pétrole est sur le point de remonter en flèche. À l’heure où nous écrivons ces lignes, le West Texas Intermediate et le Brent se négocient respectivement à 84 et 87 dollars le baril. Nous pensons qu’il ne faudra pas attendre longtemps avant qu’ils ne dépassent largement les 100 dollars. Depuis le creux du COVID en mars 2020, les actions du secteur de l’énergie ont été le secteur le plus performant du S&P 500, tandis que le pétrole brut au comptant a été la classe d’actifs la plus performante. Toutefois, au cours des douze mois se terminant en juin 2023, le pétrole brut a chuté de 33 %. La question est de savoir si le récent repli était une consolidation au milieu d’un rallye plus large ou le début d’un nouveau marché baissier.

Nous sommes fermement convaincus que ce marché haussier ne fait que commencer et que les prix vont augmenter. Tous les éléments haussiers que nous avons évoqués restent fermement en place : le secteur est toujours en manque de capitaux, la demande de pétrole est forte et les schistes américains sont en voie d’épuisement.

Le récent effondrement a été provoqué par des liquidations massives de diverses réserves stratégiques de pétrole. Pour 2022, les États-Unis ont libéré 220 millions de dollars de leurs réserves stratégiques de pétrole, soit 607 000 b/j. D’autres pays ont liquidé 40 millions de b/j ou plus. D’autres pays ont liquidé 40 millions de barils, soit 100 000 barils/jour. Les États-Unis ont continué à liquider leur SPR en 2023 également. Bien que les inquiétudes suscitées par l’invasion de l’Ukraine par la Russie aient pu entraîner la liquidation du SPR au printemps dernier, les ventes de cette année s’inscrivent dans le cadre de la loi budgétaire bipartisane de 2018, qui oblige les États-Unis à vendre du pétrole du SPR pour financer les projets de loi de finances. Au cours du deuxième trimestre, les États-Unis ont libéré 25 millions de barils du SPR, soit 260 000 b/j.

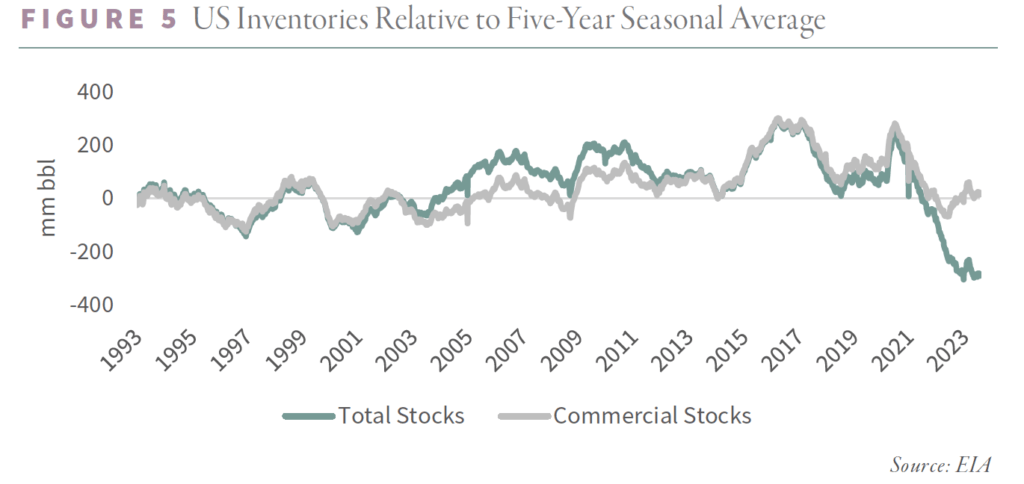

Notre dernière lettre expliquait la relation étroite entre les prix et les niveaux de stocks corrigés des variations saisonnières. Le pétrole est évalué à 75 dollars le baril en se basant uniquement sur les stocks commerciaux. Si l’on tient compte des stocks de réserve épuisés, le prix du pétrole devrait s’établir à 120 dollars. Par conséquent, nous estimons que l’impact de la libération des stocks de sécurité se situe entre 30 et 40 dollars par baril. Ce n’est pas une coïncidence si, dès que les États-Unis ont cessé de liquider leur SPR à la fin du mois de juin, le pétrole a atteint son niveau le plus bas et s’est depuis redressé de 20 %.

La loi budgétaire bipartisane (Bipartisan Budget Act) prévoit la suppression automatique des ventes de SPR si les réserves atteignent 350 millions de barils. Lorsque le Congrès a adopté la loi, le SPR contenait 650 millions de barils, et il est probable que peu de décideurs politiques se soient attendus à utiliser la disposition relative à la « suppression progressive ». Toutefois, le SPR n’étant plus que de 347 millions de barils, la loi n’autorise plus la poursuite de la liquidation. La semaine dernière, l’administration a annoncé qu’elle annulerait toutes les ventes supplémentaires prévues dans le cadre du SPR. Les États-Unis ne vendant plus plusieurs centaines de milliers de barils par jour à partir de leurs réserves stratégiques, les stocks commerciaux devraient diminuer fortement pendant le reste de l’année, ce qui poussera les prix à la hausse.

Malgré la liquidation sans précédent du SPR, les stocks commerciaux sont restés modérés. Ils ont culminé à 280 millions de barils au-dessus de la moyenne quinquennale en 2020 et à 60 millions de barils au-dessous de cette même moyenne en 2022. Actuellement, les stocks sont conformes à la moyenne quinquennale. Si l’on inclut le SPR, les stocks sont inférieurs de 300 millions de barils à la moyenne quinquennale, ce qui constitue un déficit record.

Les stocks mondiaux sont tout aussi restreints. Les stocks commerciaux de l’OCDE sont passés de 300 mm bbl au-dessus à 300 mm bbl au-dessous des moyennes quinquennales entre 2020 et 2022 et se situent actuellement à 95 mm bbl au-dessous de la moyenne. Si l’on tient compte des stocks gouvernementaux, les stocks restent inférieurs de 400 millions de barils à la moyenne, ce qui constitue un nouveau record.

D’après nos estimations de l’offre et de la demande, les stocks pourraient diminuer de 360 millions de barils d’ici à la fin de l’année, laissant les stocks commerciaux et totaux à des niveaux dangereusement bas.

Malgré les gros titres, le marché du pétrole est resté extrêmement tendu au cours des douze derniers mois. Les gouvernements ont en effet entravé le signal haussier des prix en liquidant de grandes quantités de leurs réserves stratégiques. Il est peu probable que cette situation perdure, ce qui ouvrirait la voie à une augmentation des prix.

La plupart des analystes attribuent la baisse des prix aux craintes de récession et à la faiblesse de la demande, mais nos données indiquent que la consommation reste robuste. Depuis près de quinze ans, les gros titres annoncent la « fin de la demande de pétrole ». En 2020 encore, de nombreuses agences, dont l’Agence internationale de l’énergie (AIE), prévoyaient que 2019 serait le pic de la demande mondiale de pétrole. À peine quatre ans plus tard, la consommation a atteint un nouveau record et ne montre aucun signe de ralentissement. Toute inquiétude concernant la demande structurelle de pétrole à long terme est totalement erronée, au moins pour la prochaine décennie.

Le marché pétrolier sera tiré vers le haut par une offre morose due à des années de sous-investissement. La demande, quant à elle, bénéficiera d’un vent arrière persistant et continuera de surprendre à la hausse. Dans notre prochaine lettre, nous traiterons en détail de la demande mondiale de matières premières ; aujourd’hui, nous vous en donnons un aperçu.

Les consommateurs d’énergie se répartissent en deux catégories : ceux des pays développés et ceux des marchés émergents. Les premiers représentent 17 % de la population mondiale et consomment 170 GJ d’énergie primaire par personne. Les seconds représentent 83 % de la population (soit sept milliards de personnes) et consomment annuellement moins de 60 GJ par personne. Chaque année, des millions de personnes commencent à passer du statut de consommateurs d’énergie des marchés émergents à celui de consommateurs d’énergie à revenu moyen inférieur.

À mesure qu’ils prospèrent, leur consommation d’énergie primaire triple, passant de 60 à 170 GJ par an. Ce phénomène sera le principal moteur de la croissance au cours des vingt prochaines années. Les analystes pontifient sur la pénétration des véhicules électriques, mais même les scénarios les plus agressifs ne peuvent pas surmonter cette augmentation spectaculaire de la demande d’énergie primaire par habitant. D’autres s’inquiètent de l’efficacité énergétique. Là encore, le passage des marchés émergents à des consommateurs d’énergie à revenu moyen inférieur éclipsera toute amélioration de l’efficacité énergétique.

Par exemple, au cours des quinze dernières années, la demande d’énergie par habitant dans les pays de l’OCDE a diminué de 11 %, principalement en raison de l’amélioration de l’efficacité énergétique. Cependant, la demande par habitant des pays non membres de l’OCDE a augmenté de 25 %, entraînant une hausse de 5 % de la demande mondiale par habitant : c’est ce que l’on appelle la « courbe en S ». S’il est vrai qu’en théorie, l’amélioration de l’efficacité énergétique devrait réduire la demande, dans la pratique, la tendance est à l’augmentation de la demande, et non à sa diminution. De plus en plus de personnes se trouvent dans une période de développement à forte intensité énergétique, passant de 60 GJ à 170 GJ de demande d’énergie primaire. Selon le paradoxe de Jevons, l’efficacité peut conduire à une croissance plus rapide. En 1865, Jevons a postulé que l’amélioration de l’efficacité énergétique ferait baisser les coûts et, en fin de compte, augmenterait la demande. Bien que ce paradoxe soit controversé, nous pensons qu’il existe des preuves de ce phénomène dans les économies de marché émergentes.

Étonnamment, dans ses dernières prévisions à long terme, l’AIE prévoit que la demande mondiale d’énergie primaire par habitant diminuera d’ici à 2035. En clair, cela ne peut pas se produire. L’AIE (et d’autres) se trompera chroniquement de cible tant qu’elle n’en aura pas pris conscience.

L’AIE a également mis en garde contre la demande de pétrole à court terme ; nous pensons que ces inquiétudes sont également infondées. Dans son dernier rapport sur le marché pétrolier, l’AIE a revu à la baisse de 250 000 b/j les estimations de la demande pour les deuxième, troisième et quatrième trimestres de l’année 23. Dans son résumé (qui est communiqué à la presse avant le rapport complet), elle avertit que « des vents contraires macroéconomiques persistants, apparents dans un effondrement manufacturier de plus en plus marqué, nous ont conduits à revoir à la baisse notre estimation de croissance pour 2023 pour la première fois cette année, de 220 kb/j ».

L’AIE oublie de mentionner qu’elle a discrètement révisé à la hausse la demande historique pour 2020, 2021 et 2022. Elle a également revu à la hausse les estimations pour 2024. En outre, le solde du 1er trimestre 23 a atteint un niveau quasi record de 1,4 million de b/j, ce qui suggère que la demande mondiale a probablement atteint 101,9 millions de b/j – un niveau record pour n’importe quel trimestre et 2,5 millions de b/j de plus qu’au 1er trimestre 22. Dans son rapport à plus long terme Oil 2023, l’AIE prévoit que la consommation de pétrole augmentera de 6 % d’ici à 2030, soit de 900 000 b/j, ce qui n’est pas sensiblement inférieur aux quinze années écoulées entre 2005 et 2019, malgré tous les discours sur les véhicules électriques et l’efficacité énergétique. En 2020, l’AIE prévoyait que 2019 marquerait le pic de la demande de pétrole. Quelques années plus tard, l’AIE a repoussé sa prévision à 2030. Il ne fait aucun doute que cette prévision a été revue à la hausse.

Alors que les investisseurs restent focalisés sur la demande, ils semblent négliger les problèmes de l’offre mondiale de pétrole. Dans notre dernière lettre, nous avons évoqué les problèmes d’épuisement dans le bassin permien. Au cours des 15 dernières années, les schistes américains ont été la seule source importante de croissance hors OPEP. À son tour, le bassin permien a représenté la majeure partie de la croissance des schistes au cours des cinq dernières années. Nous avions prévenu que l’épuisement émergent du Permien aurait un impact massif sur les marchés pétroliers mondiaux.

Depuis notre dernier article, l’épuisement du Permien s’est accéléré. L’année dernière, la productivité par pied latéral dans le Permien a diminué pour la première fois d’une année sur l’autre, chutant de 7 %. Pour les trois premiers mois de 2023, la productivité par pied a encore baissé de 4 % par rapport à 2022. Selon l’Agence d’information sur l’énergie (EIA), d’ici le mois d’août, le Permien n’augmentera que de 360 000 b/j en glissement annuel, contre près de 700 000 b/j pas plus tard qu’en février. Selon nos modèles, la croissance du Permien en glissement annuel sera inférieure à 100 000 b/j d’ici la fin de l’année et deviendra négative au début de 2024. Même si les prochains mois risquent d’être mouvementés, nous pensons que le Permien s’éteindra définitivement en 2024, lorsque les entreprises auront épuisé leurs meilleures perspectives de forage. Malgré des prix élevés, les producteurs ont abandonné quatorze plates-formes dans le Permien au cours des trois derniers mois, ce qui pourrait être le signe d’un épuisement des stocks. Les autres schistes américains ne s’en sortent pas mieux. La production de schistes en dehors du Permien n’a pas augmenté depuis près de trois ans, bien que le prix du pétrole soit passé de 20 à 75 dollars le baril. La seule source matérielle de croissance hors OPEP+ au cours des quinze dernières années est sur le point d’atteindre son maximum.

L’AIE prévoit que la production non-OPEP+ hors États-Unis augmentera de 400 000 b/j cette année. Nous pensons toutefois que cette prévision est trop optimiste. Depuis la publication de ses premières projections l’été dernier, l’AIE a systématiquement revu à la baisse la production hors OPEP+ ex-USA de 300 000 b/j et nous pensons que cette tendance va se poursuivre.

L’AIE prévoit que la production non-OPEP+ hors États-Unis augmentera de 400 000 b/j cette année. Nous pensons toutefois que ces prévisions sont trop optimistes. Depuis la publication de ses premières projections l’été dernier, l’AIE a systématiquement revu à la baisse la production hors OPEP+ ex-USA de 300 000 b/j et nous pensons que cette tendance va se poursuivre.

À mesure que la production hors OPEP+ diminuera, l’OPEP+ gagnera des parts de marché et un pouvoir de fixation des prix. Début août, l’Arabie saoudite a annoncé qu’elle prolongerait ses réductions de production d’au moins un mois. L’Arabie saoudite a produit moins de 10 millions de barils par jour en mai et en juin, soit le niveau le plus bas depuis treize ans. Certains analystes considèrent ces réductions comme un aveu de la faiblesse de la demande mondiale. Sur la base de notre analyse de la demande, nous ne sommes pas d’accord. Nous pensons, comme d’autres analystes, que ces réductions sont nécessaires pour remettre en état des champs vieillissants, notamment Ghawar. D’autres encore estiment que les Saoudiens ne font que compenser les liquidations de SPR du gouvernement. Quoi qu’il en soit, il y a quelques années, les Saoudiens auraient été bien trop inquiets de perdre des parts de marché au profit des schistes en pleine croissance pour réduire leur production. Cette inquiétude n’existe plus aujourd’hui.

Selon l’AIE, la demande atteindra en moyenne 103,2 millions de b/j au second semestre 2023. L’offre mondiale (y compris les LGN de l’OPEP, les gains de transformation et les biocarburants) n’atteindra que 101,5 millions de b/j, laissant le marché sous-approvisionné de 1,7 million de b/j. Nous pensons que ce chiffre sous-estime le problème. L’élément d’équilibrage s’est élevé à 1,3 million de b/j au premier trimestre, ce qui suggère que la demande a été sous-estimée. Si l’on augmente la demande de 1 million de b/j pour le reste de l’année, on obtient un déficit de 2,7 millions de b/j qui réduirait les stocks de plus de 400 millions de b/j d’ici au 31 décembre. À cette date, les stocks commerciaux atteindraient un déficit record de 500 millions de barils et les stocks totaux un déficit record de 820 millions de barils – les niveaux les plus bas depuis le début de nos données.

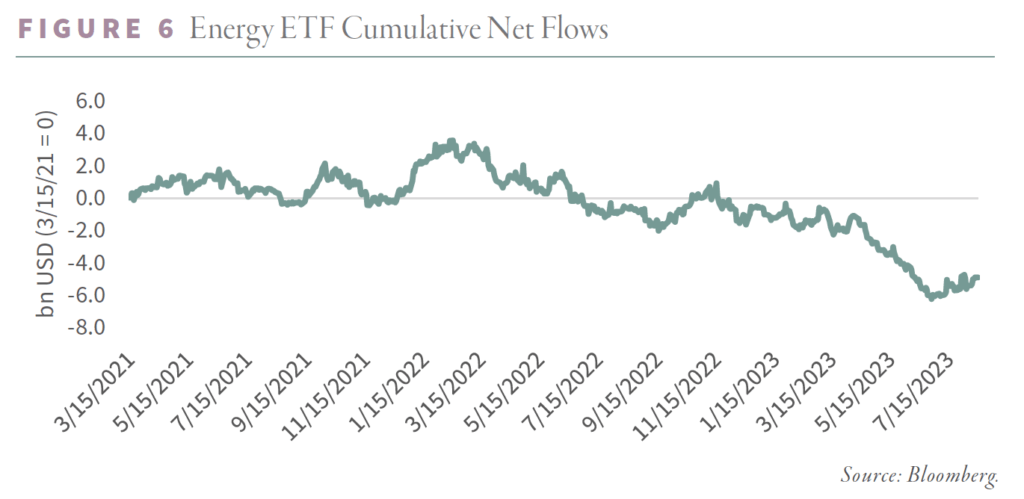

Nous sommes surpris par le niveau d’apathie et de désintérêt des investisseurs. Malgré trois années de performances supérieures à celles du marché, les fonds continuent de sortir des principaux ETF énergétiques, notamment le XOP et le XLE.

Au cours des six derniers mois, le nombre d’introductions en bourse et d’offres secondaires dans le secteur de l’énergie a été le plus faible depuis près de 25 ans. Les dépenses d’investissement restent faibles et les valorisations des entreprises n’ont jamais été aussi basses. L’énergie représente toujours moins de 4 % du S&P 500, soit près de deux tiers de moins que sa moyenne à long terme. Il n’est peut-être pas surprenant que M. Buffett ait régulièrement augmenté ses positions dans Chevron et Occidental Petroleum. Berkshire Hathaway a renforcé sa position dans Occidental Petroleum au cours du deuxième trimestre et détient désormais 25 % de la société. Les investisseurs ont radicalement sous-capitalisé le secteur de l’énergie au cours des dix dernières années, et les résultats commencent à se faire sentir. La seule façon d’attirer à nouveau les capitaux dans ce secteur sera de leur offrir des rendements solides. Nous pensons que d’ici la fin de ce marché haussier, tout le monde soutiendra que l’énergie est à nouveau le secteur à posséder absolument. Néanmoins, pour l’instant, les investisseurs à contre-courant se voient offrir une excellente opportunité avec des fondamentaux solides et des valorisations attrayantes. Les investisseurs ne pourront pas rester apathiques très longtemps.

Views: 4

Xuan

Merci Franck de remettre la politique sur ses pieds, je veux dire rappeler que les contraintes économiques les plus matérielles sont à l’origine des ambitions impérialistes et des transformations sociales.

Je repense à ce film avec Daniel Day-Lewis « There will be blood » où la fringale du pétrole finit en monopole et en bain de sang, une parabole.

C’est un pas très important dans notre travail collectif que les causes matérielles reviennent sur le tapis, en fait c’est la base du marxisme, c’est le matérialisme-dialectique.

Et les échanges mondiaux à l’ère du monde multipolaire sont un pas nouveau dans la théorie marxiste.