Pour Camille Macaire, chercheuse associée au CEPII et coautrice de l’ouvrage La Course à la suprématie monétaire mondiale (Odile Jacob), nous allons tendre vers une multipolarisation de l’ordre monétaire international. Là aussi dans le système de propagande interviennent des voix qui décrivent la nouveauté de la situation en percevant très bien ce que la logique du temps T1 de ce qui se passe dans les BRICS aujourd’hui permet de percevoir. Mais ces chercheurs ont également la tendance d’en rester au temps T1 sans mesurer que comme il y a eu processus depuis la création initiale des BRICS, processus dont nous esquissons l’analyse par ailleurs, il y a désormais un processus dont la dynamique ne peut que s’accélérer et faire que les analyses justes d’aujourd’hui seront insuffisantes pour comprendre ce qui se passera non pas demain mais dès aujourd’hui (note de Danielle Bleitrach)

Le Point : Assiste-t-on à une accélération de la dédollarisation ?

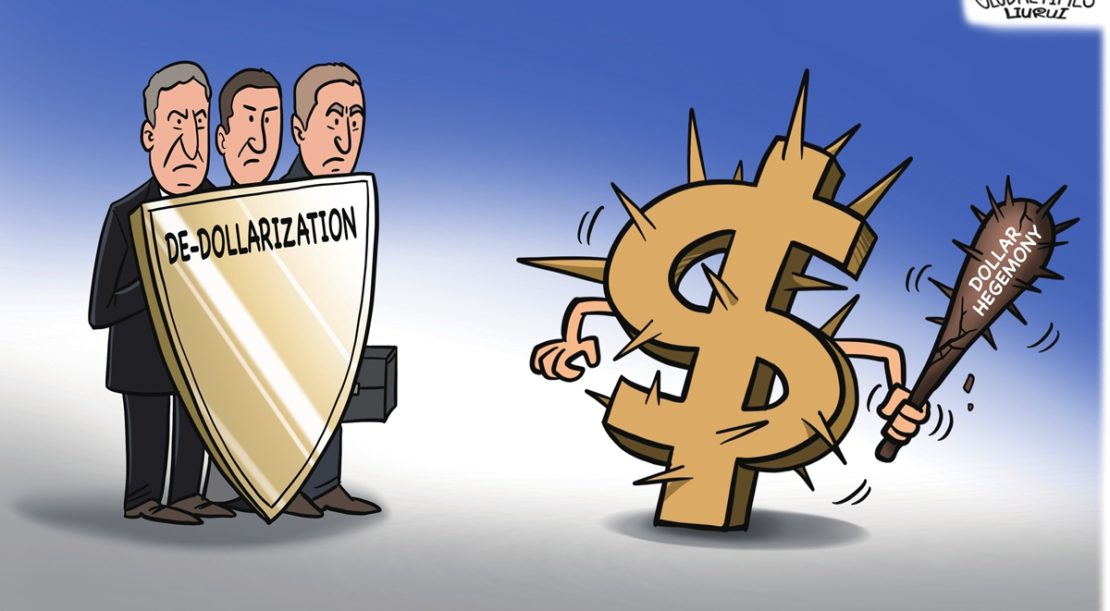

Camille Macaire : Nous assistons en tout cas à une conjonction d’éléments qui ravivent le débat sur le risque d’une fragmentation du système monétaire international. D’un côté, la Chine veut se présenter comme la tête de file des Brics en mettant sur la table les risques liés à une dépendance au dollar, une attitude qui rencontre un écho favorable dans le monde émergent. L’utilisation du dollar comme arme économique, à travers les sanctions, a été un élément déclencheur. De l’autre, la part du dollar dans les réserves de change a commencé à s’affaiblir progressivement depuis le milieu des années 2010, même si elle reste majoritaire (59 % du total).

À LIRE AUSSILa finance mondiale entre dans une période de renversements inédits

Nous nous dirigeons donc vers la fin du dollar roi ?

Cette conjonction de facteurs nous rappelle qu’il n’y a pas d’immuabilité dans le système monétaire international : dans le passé, nous avons par exemple connu une transition entre la livre sterling et le dollar ! Toutefois, la baisse de la part du dollar dans les réserves de change ne se fait pas au profit d’une seule devise, mais de plusieurs (le yuan, le yen, l’euro, le dollar canadien, la livre sterling, etc.). Elle semble à ce stade davantage refléter une stratégie de diversification des réserves, plus que de l’émergence d’une nouvelle devise majeure. Par ailleurs, le dollar reste très largement majoritaire sur les marchés des changes ou pour les émissions de dettes. De plus, c’est la suprématie du dollar qui est remise en cause, la vulnérabilité géopolitique qu’elle provoque. Pas son utilité. Il y a donc une volonté d’affaiblir cette forte dépendance, mais pas de s’affranchir totalement du dollar.

Pourquoi une autre devise ne pourrait-elle pas s’imposer ?

L’unique réelle monnaie de réserve non occidentale, c’est le yuan. Or, cette devise a de nombreux inconvénients, principalement du fait des contrôles de capitaux qui la rendent difficile d’accès. Elle ne représente aujourd’hui que 2,6 % des réserves mondiales. Même la Banque de Russie, qui a essayé de favoriser le yuan, a indiqué dernièrement dans un rapport qu’il était compliqué d’en détenir en réserve. De plus, un élément clé d’une devise de réserve est la solidité financière du pays qui émet cette devise. Or, comme on le voit en ce moment avec les secousses immobilières, il existe en Chine d’importants risques financiers et vulnérabilités macroéconomiques. Enfin, Pékin a un modèle économique qui repose sur le contrôle, notamment de sa devise. Mais si elle peut le faire, c’est paradoxalement parce qu’elle dispose d’immenses réserves de change en dollar. Il existe donc une sorte de complémentarité entre les deux monnaies.

À LIRE AUSSIEndiguer les empires autoritaires

Cette remise en cause de l’hégémonie du dollar est-elle une bonne nouvelle ?

Le dollar a été un outil de puissance des États-Unis et de leurs alliés, qui pourrait donc s’éroder. Mais la tendance à la multipolarisation peut être une bonne nouvelle pour l’euro par exemple, qui pourrait prendre plus de place. Toutefois, les enjeux géopolitiques ne tiennent pas uniquement aux équilibres des devises. Le risque de confrontation se dessine aussi, peut-être davantage, sur le fonctionnement des institutions de Bretton Woods (Fonds monétaire international, Banque mondiale), dans lesquelles les pays émergents se sentent sous-représentés. La Chine a commencé à construire des infrastructures pour s’en affranchir, à travers, par exemple, des banques multilatérales de développement. Pékin est également le premier bailleur international de manière bilatérale, et joue un rôle croissant dans le commerce international auprès des autres émergents. Ce positionnement est aussi un instrument de puissance, même si ce système parallèle utilise toujours majoritairement le dollar.

Une monnaie Brics pourrait-elle fonctionner ?

Le problème, c’est que ce groupe est très hétérogène et qu’il n’a pas de projet politique commun. Il y a même des dissensions fortes au sein de ce bloc : entre la Chine et l’Inde par exemple. Au niveau mondial, il existe déjà une devise supranationale, le droit de tirage spécial (DTS) émis par le FMI, dont le rôle, toujours faible, illustre les difficultés à s’accorder au niveau international sur les caractéristiques et la gestion d’un tel outil. Au sein des Brics, ce serait sans doute la même chose, même si le groupe est plus restreint.

À LIRE AUSSILes Brics vont-ils supplanter l’Occident ?

L’idée qu’une cryptomonnaie pourrait supplanter le dollar a existé il y a quelques années ? Un flop ?

Pour les cryptoactifs émis par des institutions privées peut-être, mais les monnaies numériques de banque centrale, qui utilisent la technologie blockchain, pourraient contribuer à une transformation des infrastructures financières internationales au détriment du dollar. Dans quelques années, on peut en effet imaginer des hubs de transactions monétaires organisées par les banques centrales et qui ne se serviraient pas du dollar comme monnaie intermédiaire, comme c’est le cas aujourd’hui sur le marché des changes.

Views: 1