Voilà quelques explications qui vous aideront peut-être (si vous avez la patience de les lire) à comprendre en quoi en système capitaliste tout parait lié au prix de l’argent et en quoi nous sommes avec les marchés financiers et leur personnel politique, médiatique constamment entre krach et bluff… Et bien, nous en sommes exactement là, déjà ceux qui se sont endettés pour acheter des immeubles sont en difficulté, les banques prêtent de plus en plus difficilement, et si les investisseurs réalisent à quel point les actions des entreprises sont surévaluées par rapport au rendement et au risque cela peut être un effet domino… avec de surcroit un dollar qui n’arrive plus à s’imprimer sans générer de l’inflation, cela risque d’être le blocage des échanges internationaux et le Krach. Mais il faut aussi mesurer que la catastrophe permanente dans laquelle on nous fait vivre pour nourrir ces vampires est aussi du pur chantage pour les travailleurs comme pour les nations. D’où les tentatives de divers pays pour se prémunir, il faut les comprendre : la situation est celle de gens qui voient s’effondrer sur eux des buildings ceux érigés par un occident dirigé par les Etats-Unis qui les menace s’ils ne rentrent pas dans une coalition mercenaire contre la Chine qui paraît le seul point de stabilité dans cet ébranlement. Mais ce qu’il faut aussi comprendre c’est qui sont ces gens-là et à quel point une situation à la grecque ne leur fait pas plus peur qu’une bombe nucléaire quand il s’agit de défendre leur monde.

En système capitaliste tout part ou parait partir du prix de l’argent…

Je sais vous êtes comme moi, vous n’avez pas beaucoup à réfléchir sur la manière de « placer » votre argent, il sert en général à assurer votre quotidien mensuellement, avec quelques sommes parfois mises de côté pour les « nantis » pour prévoir les vacances et quelque dépense plus lourde. Mais si vous étiez celui que Marx appelle « l’homme aux écus » à savoir le capitaliste celui qui dispose d’un « capital » à faire fructifier vous seriez très intéressé par les taux d’intérêt parce que cela deviendrait pour vous le rendement à espérer pour mieux répartir vos « écus d’or » (les liquidités) de telle manière qu’ils fassent des petits ou même en situation d’incertitude pour les protéger de la dévalorisation de la monnaie dans lesquels vous les avez imprudemment stockées.

Ainsi aujourd’hui il vous faut hésiter en matière d’investissement : il y a les 5% que rapporte un bon du Trésor américain à court terme (2, 3, 4 et 6 mois), ou bien les 3% que rapporte un livret A en euro, ou encore au rendement des fonds en euros d’une assurance-vie, les actions, les placements immobiliers.

Tout part du prix de l’argent en système capitaliste. C’est le point de départ alors de toutes les autres valorisations de vos actifs, vous n’y couperez pas. C’est même une manière dirait Marx de fétichiser les rapports sociaux (je vous renvoie au livre I du Capital). Ce sera plus fort que vous tous vos placements vous allez les comparer aux taux d’intérêt, au rendement espéré d’un bon du Trésor, d’un livret A ou d’une OAT (les obligations d’Etat françaises). Et il ne s’agit pas seulement du rendement mais aussi du risque et les obligations souveraines sont supposées à risque zéro. Plus il y a de risques plus les rendements doivent être élevés.

Donc vous comprenez aisément que si le rendement réputé sans risque, celui des bons du trésor américain et autres obligations réputés « sans risque » s’élève puisque la Banque centrale relève les taux d’intérêt cela pose un problème en cascade à tous les autres investissements possibles. Si vous décidiez d’investir ailleurs par exemple dans les actions d’entreprise ou l’immobilier il faudrait que ces secteurs économiques pourtant essentiels fassent encore monter leur rendement. Et vous savez comment en général on fait monter le rendement des actions en faisant pression sur le travail, en réduisant le personnel, la masse salariale en accroissant « sa productivité ». Pour les logements, il y a par exemple l’augmentation des loyers. Tout cela est censé rémunérer le risque que l’homme aux écus prend avec son capital.

Si dans le même temps les banques resserrent leurs critères de prêts, vous commencez peut-être à comprendre en quoi la hausse des taux d’intérêt peut influencer une crise économique.

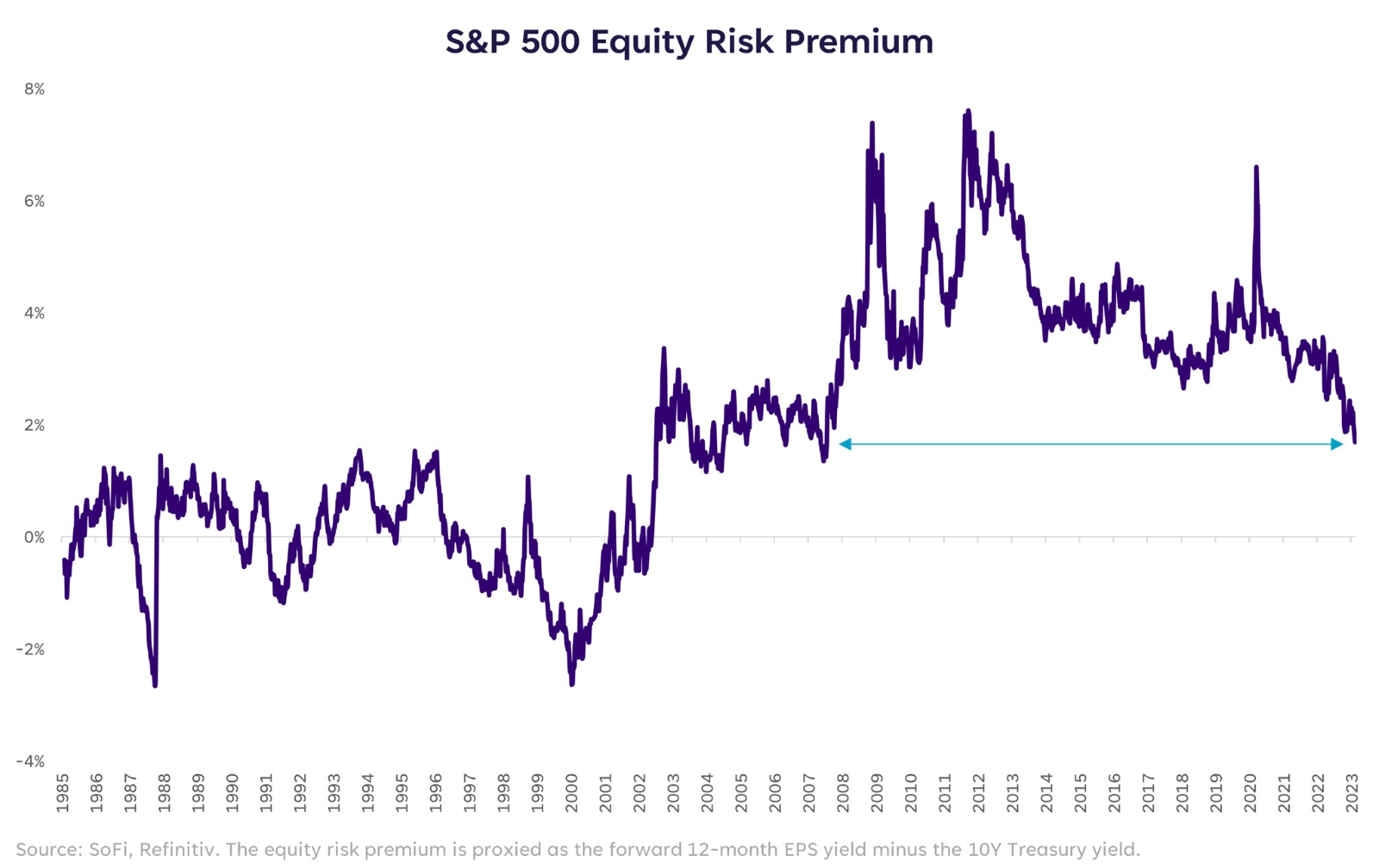

Voici ce qu’une société d’investissement décrit à ses clients pour leur expliquer qu’ils ne sont pas au bout de leur peine parce qu’en fait pour le moment personne ne parait s’inquiéter de la surévaluation des actions comparés au bons du trésor mais cela ne saurait durer et les risques de Krach augmentent.

Prime de risque en dollar

Un bon du Trésor américain à 10 ans vous procure aujourd’hui environ 3,5% de rendement. Dans le même temps, le rendement du S&P 500 (basé sur les estimations des analystes pour l’année prochaine) est de 5,52%. Ceci signifie qu’un investissement en actions du S&P 500 vous procurera une prime de risque de 2,02% par rapport à un investissement dans un bon du Trésor. Plus la prime est faible, plus il est probable que les actions soient surévaluées comparées aux bons du Trésor.

Sur le graphique qui suit, vous constatez que 2,02% est la prime la plus faible depuis 16 ans. Elle se situe dans la même zone que lors de l’effondrement de la bulle internet en 2002 (la dernière fois où les rendements obligataires étaient élevés et les rendements des marchés actions faibles).

Dit autrement, quand un bon du Trésor vous permet d’obtenir 3,94% – ou, mieux, 5% si vous choisissez une maturité plus courte –, il est surprenant que les investisseurs préfèrent toujours le risque que représente la spéculation sur des actions et on se demande jusqu’à quand cela va durer. Quel est le rôle joué par les industries de l’armement dans cette surévaluation ? .

Pour le moment, les taux d’intérêt à 5% ne semblent avoir fait de mal qu’aux propriétaires immobiliers endettés à taux variable ou contraints de se refinancer…

Prime de risque en euro

Dans l’Eurozone, les obligations souveraines des grands pays rapportent de moins en moins. Ainsi, un bon du Trésor à 10 ans allemand procure un rendement d’environ 2,4% quand son équivalent français offre un rendement d’environ 2,95%. Pour les maturités 1 an, les rendements respectifs sont de 3,2% et 3,3%. Le taux du livret A est à 3%.

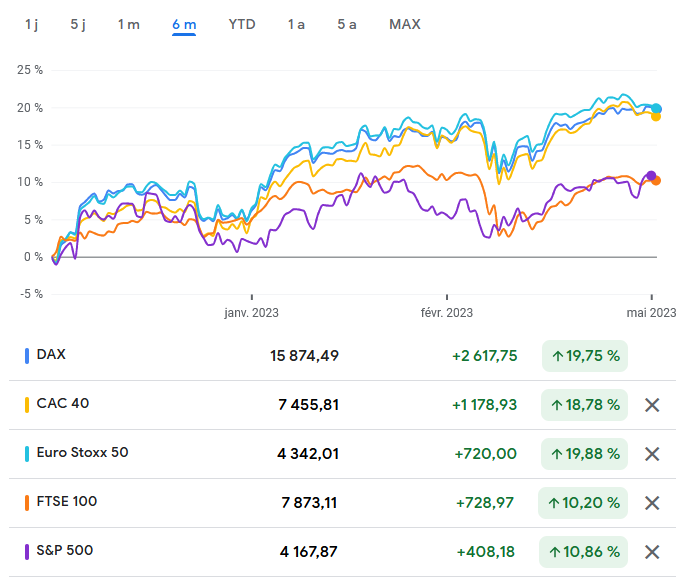

Toutefois, les marchés actions ont progressé ces six derniers mois plus rapidement que l’indice S&P 500 américain.

Evolution des grands indices européens et du S&P 500 sur 6 mois

Source Google Finance

Le rebond du marché baissier des actions a donc été plus intense en Europe alors que les taux ont moins monté. Cependant, la prime de risque, même si elle est au-dessus de sa moyenne de long terme, est inférieure à celle du S&P 500. Dit autrement, en Europe aussi, les actions sont toujours encore trop chères.

La faillite de la Silicon Valley Bank en mars et, dernièrement, de First Republic, n’a pas changé ce rapport de force : tous les indices majeurs sont actuellement revenus à leurs niveaux de début février, avant la crise bancaire. Sauf le CAC 40, qui les a largement dépassés.

La prime de risque des actions reste donc très faible. C’est dans ce contexte qui est celui de la toute puissance des marchés financiers ce sur quoi je vous ai proposé de juger des capacités politiques à défendre le peuple français qu’intervient l’annonce suivante:

« La France dégradée par l’agence Fitch».

En effet, vendredi dernier, le 28 avril, l’agence de notation Fitch a annoncé la baisse de la note de la France. Fitch Ratings Ltd. est une agence de notation financière américaine à vocation internationale. Ses principaux concurrents sont Standard & Poor’s (S&P) et Moody’s. La société a été fondée par John Knowles Fitch le 24 décembre 1913 à New York sous le nom Fitch Publishing Company. Elle a fusionné avec la société IBCA Limited, basée à Londres, en décembre 1997, passant ainsi sous le contrôle du holding français Fimalac dont le principal actionnaire est le Français Marc Ladreit de Lacharrière. En 2000, elle a acquis les sociétés Duff & Phelps Credit Rating Co. (basée à Chicago) et Thomson BankWatch, puis s’est retrouvée exposée aux critiques lors de la crise financière de 2007 à 2011. Depuis le 12 décembre 2014, elle est détenue à 80% par le groupe Hearst, enfin depuis avril 2018 Fitch est détenue à 100% par le groupe Hearst qui ne possède pas que des médias mais a un empire médiatique qui pèse sur ce genre de campagne puisque comme on vient de le voir tout le marché de l’argent ne repose que sur la confiance, au plutôt sur la « foi » .

Donc si nous comprenons bien la relation de bluff permanent qui existe désormais entre le prix de l’argent et le chantage politique nous devons mesurer ce coup de semonce de Fitch pour ce qu’il est : il témoigne à la fois de ce qu’est ce système et sur quoi il joue nos emplois, nos vies et savoir qu’une telle dégradation comme les annonces « d’un scénario à la grecque » sont destinés à faire peur à ceux à qui en Grèce on a réussi à faire peur et qui ont cédé.

Et France Info commente (source ici) qui cite l’exécutif qui « estime qu’un scénario à la grecque est possible, après que l’agence de notation Fitch a abaissé la note de la France d’un cran, de AA à AA−. En jeu, les 3 000 milliards de dettes que nous avons à financer ». « désormais, la dette française est notée AA−, une nouvelle économique et politique peu réjouissante. En effet, cela sonne comme un avertissement de la part des marchés financiers envers l’exécutif. Le communiqué publié vendredi est clair : en plus des « mouvements sociaux (parfois violents) » évoqués par Fitch, l’agence pointe du doigt une « impasse politique » qui pèsera sur la capacité de la France à réduire son déficit et sa dette. Fitch souligne que le gouvernement n’a pas réussi à faire accepter ces réformes et que le contexte actuel nuit à notre crédibilité pour mener de futures réformes. Cette mention de « l’impasse politique » est presque plus grave que la note elle-même. Cela met en lumière la réalité : la Macronie ne dispose plus d’une grande marge de manœuvre, même les marchés le savent. »

Je vous ai parlé à propos des « coalitions » proposées comme issues à la résistance du peuple français en faisant référence à ce qui s’était passé en Grèce avec Tsipras. Il faut effectivement garder ce genre de choses en mémoire mais il faut aussi considérer qu’il y a là de la part des marchés financiers et de leurs représentants une manière de chantage. En fait, les investisseurs continuent de rechercher la dette française. Cela fait dix ans que la France a perdu son prestigieux triple A, mais la finance et la politique sont parfois une question de dynamique. Si demain, nos créanciers doutent, ils demanderont plus de garanties. La Première ministre, Élisabeth Borne avouait récemment : « Un scénario à la grecque est possible. Si on dit qu’on se fiche des réformes, ça peut nous arriver. » Les choix du COVID non seulement le confinement généralisé mais les bénéficiaires réels du quoi qu’il en coûte nous ont fait passer de 2 400 milliards à 3000 milliards de dette, et la reprise sur laquelle il était tablé est justement freinée par la hausse des taux d’intérêt, la politique de l’UE.

Quand la note d’un pays baisse, ses coûts d’emprunt augmentent considérablement (les taux montent) et plus personne ne veut de ses vieilles dettes qui ne rapportent rien, et nous avons des milliards de dettes émis à pas cher (krach obligataire).

Là encore dans ces effets d’annonce et dans la menace d’un scénario à la grecque entre réalité telle que je vous l’ai décrite plus haut qui pèse d’autant plus que la France depuis Mitterrand s’est désindustrialisée et financiarisée.

C’est donc l’agence Fitch qui tire la première, mais les autres suivront, prévient notre gouvernement et notre note souveraine sera de plus en plus dégradée, reflétant l’état de nos comptes publics. C’est à la fois vrai mais c’est destiné à faire assumer aux travailleurs français, aux petits épargnants et en particulier les détenteurs d’assurance-vie, l’épargne favorite des français, le coût de l’enrichissement monstrueux de certains. Avec 2 400 milliards d’euros épargnés par les ménages dans l’assurance-vie, la dégradation de la France n’est pas du tout une bonne nouvelle pour les fonds en euros et pour le placement préféré des Français. Par parenthèse on voit mieux combien l’appel aux casseurs fait partie du scénario.

Mais qui est Marc Ladreit de Lacharrière le deus es machina de l’agence Fitch qui tire la sonnette d’alarme ?

D’une famille noble, on nous dit à quel point il tient au château familial en Ardèche, mais voyons la suite. Certes il a cédé en 2016 la totalité de ses actions de Ficht agence de notation au groupe Hearst mais en fait les imbrications entre tous ces gens-là demeurent nombreuses et une intervention d’une agence de notation au moment où il s’agit de diviser le front de lutte sur les retraites n’est pas exclue. La situation grecque peut être créée de toutes pièces vu ce qu’est le marché financier.

Écartant la possibilité d’intégrer la Direction du Trésor du Ministère des Finances, il préfère démissionner et entre à la banque Indosuez et de l’Union des Mines, devenues après fusion Indosuez, qu’il quittera après avoir été le patron du département M&A du Groupe Suez.

En 1973, son cousin par alliance, Jérôme Talamon, lui propose d’investir dans les éditions Masson, qu’il revendra en 1994, avec 200 millions de francs de plus-value.

Il intègre le groupe L’Oréal, dont il devient vice-président-directeur général (1984-1991). Il est parallèlement administrateur de Synthélabo (1986–1991), du Crédit lyonnais, d’Air France, de France Télécom, du musée du Louvre. Il est impliqué dans l’affaire Executive Life. Pour sa participation dans cette affaire, il est assigné en 2002 par la justice en Californie pour « fraude, fausse déclaration, tromperie, conspiration et concurrence déloyale « . Le juge fédéral Howard Matz rejette finalement les charges qui pèsent contre lui et met fin aux poursuites judiciaires.

De 1989 à 1993, il est membre du comité de direction du groupe Bilderberg. Il est président de la section française du groupe Bilderberg, et par ailleurs administrateur du club d’influence Le Siècle.

Création de Fimalac

En 1991, Marc Ladreit de Lacharrière crée son propre groupe, la Financière Marc de Lacharrière (Fimalac), au capital de 10 millions de francs.

Fimalac souhaite investir dans des sociétés leaders sur le marché national, dans des secteurs d’activités nouveaux qui résultent de la mondialisation, et qui disposent d’un fort potentiel de développement international. Marc Ladreit de Lacharrière privilégie l’investissement dans trois secteurs d’activité : la notation financière, les études de marketing et d’opinion, et le stockage de produits chimiques.

Fitch Ratings

Dès sa création, son groupe investit dans le secteur de la notation financière. En octobre 1992, Fimalac rachète la société IBCA basée à Londres, puis Fitch aux États-Unis cinq ans plus tard. Le rachat donne naissance à une nouvelle entité : Fitch-IBCA. En 2000, le groupe rachète I’agence américaine Duff & Phelps et l’agence canadienne BankWatch, renommée Fitch Ratings. Fimalac cède progressivement puis définitivement ses parts à Hearst Corporation.

Sofres

La holding Fimalac fait l’acquisition de Sofres en 1992. La société rachète Secodip en 1992, Louis Harris en 1994 et Franck Small & Associates en 1995. En 1997, Sofres devient Taylor Nelson Sofres. Fimalac cède ses parts à Taylor Nelson l’année suivante.

LB Chimie

En 1992, Fimalac crée LB Chimie, société spécialisée dans le stockage de produits chimiques. En 1998, LB Chimie fait l’acquisition de la société américaine PetroUnited installée dans le Canal de Houston, réputé pour ses activités industrialo-portuaires, notamment chimiques et pétrochimiques. En 1998, LB Chimie est le n° 2 mondial des stockeurs indépendants de produits chimiques21. Fimalac vend LBC en 200422.

Investissements dans l’industrie culturelle

Marc Ladreit de Lacharrière est président d’honneur de la Revue des deux Mondes, revue intellectuelle française. Fimalac acquiert le groupe Valmonde (Valeurs actuelles, etc) en 1993 avant de le revendre quelque temps plus tard à la holding Dassault Communication.

Depuis 2010, Fimalac investit dans l’industrie culturelle et les médias numériques : il achète plusieurs théâtres ainsi que des éditeurs ou sites internet.

Investissements dans le numérique

Il rachète Webedia24 en mai 2013 ainsi que des nombreux sites internet spécialisés, entre autres, dans le « fooding », le cinéma ou encore les jeux vidéo.

Son ambition est de constituer avec Webedia le premier groupe média numérique français et de devenir meneur dans la production de spectacles et l’exploitation de salles de spectacles en France25. Cinq ans plus tard, il annonce vouloir faire de Webedia un « petit Disney pour millenials »26.

Investissements dans les théâtres

Fimalac Entertainment investit aussi dans de nombreux théâtres parisiens.

En 2013, Fimalac rachète le théâtre Comedia. La même année, l’entreprise investit 20 millions d’euros dans des travaux de rénovation pour réhabiliter le Théâtre Marigny.

En 2015, Marc Ladreit de Lacharrière fait l’acquisition du Théâtre de la Porte Saint-Martin et prend une participation dans le Théâtre de la Madeleine. Il reprend aussi l’exploitation de la Salle Pleyel pour 15 ans28.

En novembre 2019, il rachète trois nouvelles salles : La Michodière, les Bouffes-Parisiens et le Théâtre de Paris29. À la suite de ce rachat, il devient le premier acteur du théâtre parisien : sur les 28 363 places offertes chaque soir à Paris, il en gère 5 794 (environ 20 % des fauteuils parisiens). La même année, il rachète 49 % du festival belge Les Ardentes. En 2020, ses sociétés gèrent huit maisons de production, trente-cinq salles dont treize de type Zenith et des théâtres32.

Production de longs-métrages

Dans le cinéma, il crée en 2006, la société de production Elemiah avec Yamina Benguigui. L’entreprise co-produit quelques long métrages : Discount (2014), Carole Matthieu (2016) et Les Invisibles (2018) de Louis-Julien Petit

Autres participations

Il préside aussi Centenaire Blanzy (1994-1998), une holding qui fusionne avec la Fimalac.

En 1994, il préside la société financière Sefimeg (Société française d’investissements immobiliers et de gestion).

Il détient également 40 % du groupe Barrière, leader en France et en Suisse dans le marché des casinos, et des actifs immobiliers

Fimalac est en 2023 le 3ème actionnaire du groupe de distribution Casino.

Marc Ladreit de Lacharrière a pris une participation au sein de Lagardère en 2020, suivi par Vincent Bolloré

Je termine ce trop long article sur le rappel de ce que je vous disais récemment : nous sommes entre le frigidaire et la télévision, la réalité et la propagande… Il me semble qu’un parti politique capable de céder à toutes les propagandes même les plus dérisoires, les plus caricaturales comme celles derrière leur nouveau héros Zelensky, ou mieux encore les pitreries d’un Glucksman sur le génocide Ouïghour, qui ne conçoit du capital que l’évasion fiscale le reste en particulier les trusts militaro-médiatiques étant considérés comme vertueux sans doute, et prêt à s’allier avec n’importe qui pourvu qu’on lui assure un poste de conseiller départemental, aura des capacités plus que réduites à résister aux marchés financiers tels que nous les voyons à l’œuvre ici.. je dis ça, je dis rien…

Views: 1

Xuan

peut-être également un avertissement à une velléité d’indépendance exprimée par Macron.

Daniel Arias

Petit rappel: le leader de la gôche, JLM, faisait partie des imposteurs qui ont servi de longues années Mitterrand et les grands financiers de ce monde « occidental ».

Aujourd’hui sur mon marché seul les LFI distribuent leurs tracts, les camarades communistes ont disparu et dans les manifs le poids des militants LFI s’est accru.

Le vide laissé par le PCF est en partie comblé sauf dans l’électorat.

Alors oui un scénario à la grecque est possible est encore plus avec un futur président de gôche, surtout s’il provient du syndicalisme compréhensif, un scenario à la Syriza que ne manqueront pas de soutenir les dirigeants du PCF, les restrictions budgétaires ne porteront pas sur les rémunérations des élus.

Pendant ce temps déjà dans mon département circulent des véhicules médicalisés pour surveiller les grossesses afin de combler les déserts médicaux, les maternités locales étaient peu sures (pas rentables).

Pour rembourser la dette faudrait il encore produire quelque chose, même simple et peut être d’ailleurs justement produire et exporter des choses simples.

Un exemple m’a intrigué en allant faire un tour sur le site AliExpress (l’amazon chinois en plus gros):

Je regarde ce qu’il vendent comme ordinateurs de bureau et là stupéfait un grand nombre de mini pc dont certains tiennent dans la poche ; ces appareils sont extrêmement bien équipés et en regardant le prix ils sont très abordables ; pour les connaisseurs des I7 ou I9 avec 32 à 64G de RAM un SSD de 1 ou 2 To dans des boîtiers de moins de 15cm de côtés, sans ventilateurs qui font du bruit, bref du haut de gamme pour souvent moins de 900, 800 euros ce qui est inconcevable en Europe.

Comment font ils ces terribles chinois ?

Ils sont tout simplement d’excellents commerçants: dans ces ordinateurs il n’y a rien d’extraordinaire techniquement; là où ils sont très forts c’est dans l’assemblage et l’achat des composants. Les processeurs qui sont normalement très chers appartiennent à des familles, Intel en est à la 13ème et dans chaque famille Intel produit des séries diverses (par exemple le i7-13700K est de 13èe génération et série 700K).

Que font les intégrateurs chinois comme Topton ? Ils conçoivent l’assemblage des ordinateurs en achetant les composants en surplus chez les producteurs: chez Intel certaines séries ont parfois peu de succès auprès des marques les plus connues comme Lenovo, MSI, ASUS,… résultat des quantités énormes de processeurs haut de gamme Intel n’ont plus d’acheteur sauf des assembleurs comme Topton et ainsi ils proposent des prix défiant toute concurrence.

Il est impressionnant qu’en France personne n’ait pensé à faire de même, c’est vrai que les clients potentiels ont été éduqués à payer le haut de gamme cher, voire très cher, même si la qualité est finalement moyenne.

La Chine a su développer des pôles de compétence gigantesques comme Shenzen pour l’électronique où ingénieurs et sous traitants en nombre permettent aux innovateurs de sortir leur prototype dans des temps très courts avec la finance qui suit derrière.

En France les constructeurs automobiles sont pris de panique en voyant que la vente de voitures électriques a dépassé celle des diesel (spécialité française) et que les mieux placés au monde sont les chinois, qui d’ailleurs produisent la Dacia électrique. Nos constructeurs (financiers) se sont endormis.

Des milliards ont été dépensés en CICE et autres exonérations de charge dans une politique économique sans aucune planification, le résultat est immédiat: nul, on est mal.

Aucun développement industriel sérieux, que reste t il à manger pour les rapaces ? les secteurs encore publics: retraites, santé, éducation.

Le patron de la CFDT va avoir du boulot à l’Élysée pour nous faire avaler les réformes accompagnées de dialogue social.