Couverture de l’actualité géopolitique et de l’actualité à travers l’Asie

Publié dans Monnaies

Les publications conçues pour les « investisseurs » capitalistes ont souvent le mérite d’avoir un point de vue de classe capitaliste qui est complètement « absent » de la littérature de la gauche « indignée » (en fait cette « absence » est un point de vue de classe, le moralisme, le « naturalisme » est destiné à lui donner une légitimité « extérieure » à ce qui le fonde, c’est la philosophie de l’absence de philosophie de l’utilitarisme et son « objectivé », l’exploitation comme base de l’accumulation). Mais quand les recettes ne fonctionnent plus, la rationalité « objective » est déréglée : ainsi après avoir constaté que les sanctions contre les pays se dédollarisant ou tentant de se coordonner en vue de… ne font qu’accélérer la dédollarisation… Alors que la coalition occidentale autour du dollar et de l’hégémonie occidentale ne fait que faire grossir les BRICS qui n’ont pas d’autre idéologie que d’échapper à la militarisation du dollar… Quand la Chine est le principal partenaire commercial de la quasi totalité des nations de la planète il devient logique que les dits pays s’écartent du dollar… Que faire? c’est là que l’absurde et ses perspectives abyssales interviennent : peut-être faut-il renoncer à toute doctrine en la matière et se contenter de suivre le penchant de la période, la dédollarisation… Et la baptiser liberté des financiers ce qui a toujours été la liberté du capitalisme… (note et traduction de Danielle Bleitrach pour histoireetsociete)

Les sanctions économiques et financières se retournent souvent contre elles. L’exemple le plus notable est l’utilisation du dollar comme arme contre la Russie. La mesure a déclenché un mouvement mondial de dédollarisation, à l’opposé de l’intention stratégique de la mesure punitive.

Cette erreur de calcul historique n’a pas empêché le sénateur américain Marco Rubio de Floride de présenter un projet de loi au Congrès pour punir les pays qui dédollarisent. Le projet de loi vise à interdire aux institutions financières facilitant la dédollarisation du système mondial du dollar.

Le projet de loi de Rubio, sinistrement appelé Sanctions Evasion Prevention and Mitigation Act, obligerait les présidents américains à sanctionner les institutions financières utilisant le système de paiement CIPS de la Chine, le service de messagerie financière russe SPFS et d’autres alternatives au système SWIFT centré sur le dollar.

Rubio n’est pas le seul à cibler les pays qui cherchent à dédollariser. Les conseillers économiques du candidat à la présidence Donald Trump discutent des moyens de punir les pays qui s’éloignent activement du dollar.

L’équipe Trump a proposé de « sanctionner à la fois les alliés et les adversaires qui cherchent des moyens actifs de s’engager dans le commerce bilatéral dans des devises autres que le dollar ». Les contrevenants seraient soumis à des restrictions à l’exportation, à des tarifs douaniers et à des « accusations de manipulation de monnaie ».

L’éveil des BRICS

Les décideurs politiques américains et les experts des médias financiers ont d’abord été dédaigneux de la dédollarisation. Ils ont fait valoir que le dollar est utilisé dans environ 80 % de toutes les transactions financières mondiales. Aucune autre monnaie ne s’en approche.

Mais les sanctions financières contre la Russie, imposées après l’intervention militaire de la Russie dans la région ukrainienne du Donbass en 2022, sont devenues un tournant. La tendance à la dédollarisation s’est rapidement développée et est maintenant sans doute devenue irréversible.

En mai de cette année, l’Association des nations de l’Asie du Sud-Est (ASEAN) a annoncé son intention de dédollariser son commerce transfrontalier et d’utiliser à la place des monnaies locales. L’annonce a fait peu de gros titres mondiaux, mais l’ASEAN est un énorme bloc commercial composé de dix pays avec une population combinée de 600 millions de personnes.

D’autres accords pour contourner le système du dollar incluent les accords de troc. L’Iran et la Thaïlande échangent de la nourriture contre du pétrole, tandis que le Pakistan a autorisé le commerce de troc avec l’Iran, l’Afghanistan et la Russie. La Chine est en train de construire un aéroport ultramoderne en Iran, qui sera payé en pétrole.

Les crypto-monnaies sont également utilisées pour contourner le système du dollar et éviter l’examen minutieux du bras long de la loi américaine. Les cryptos comme le Bitcoin permettent aux individus d’envoyer et de recevoir des fonds de n’importe où dans le monde de manière anonyme, en dehors du système bancaire traditionnel.

La dédollarisation figure en bonne place dans l’ordre du jour des BRICS, qui sont en train de devenir rapidement le plus grand bloc économique du monde.

Jusqu’en 2022, les BRICS avaient peu d’objectifs clairement définis, si ce n’est une volonté partagée de développer un contrepoids au G7. Mais la militarisation du système du dollar et le gel de 300 milliards de dollars de réserves russes détenues dans les banques occidentales ont donné au groupe une nouvelle orientation et un nouvel objectif.

Les BRICS ont commencé comme une coalition improbable. Les cinq membres fondateurs sont situés sur trois continents différents et ont des cultures, des structures politiques et des systèmes économiques distincts. Mais ils partagent le désir de créer un monde multipolaire.

Les BRICS sont motivés par l’économie et n’ont pas de programme idéologique. Il est principalement axé sur le développement économique et la coopération. Sa philosophie est basée sur le consensus et la réciprocité.

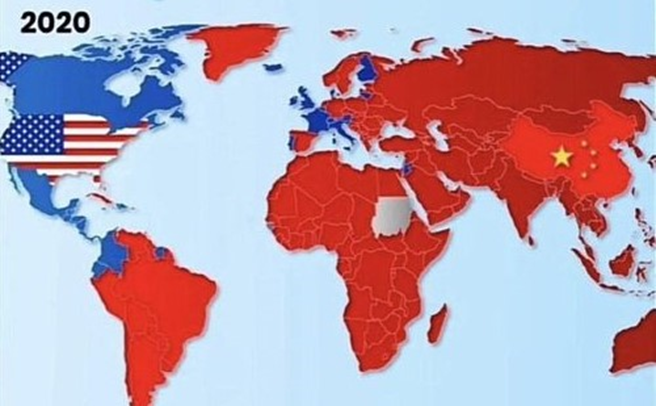

La Chine est le plus grand partenaire commercial de la plupart des pays, ce qui en fait le pivot économique des BRICS. À mesure que la Chine se dédollarise progressivement, ses partenaires commerciaux devraient suivre à des degrés divers.

Le pétrodollar

Le contrôle des États-Unis sur le système financier mondial remonte à 1974, lorsque le gouvernement américain a convaincu l’Arabie saoudite de ne vendre son pétrole qu’en dollars. L’accord faisait suite à la décision des États-Unis en 1971 de faire défaut sur l’étalon-or. Le président Richard Nixon a fermé la soi-disant fenêtre de l’or où les dollars pouvaient être échangés contre de l’or physique.

Les États-Unis menaient deux guerres en même temps – la guerre du Vietnam et la guerre contre la pauvreté – et le gouvernement a émis plus de dollars et de dette que ce qui pouvait être garanti par l’or. Le pétrodollar a assuré la poursuite de la demande mondiale de dollars.

L’accord exigeait de tous les pays importateurs de pétrole qu’ils maintiennent des réserves en dollars. Les pays exportateurs de pétrole ont investi leurs excédents en dollars dans des obligations et des bons du Trésor américains, fournissant un financement continu à la dette nationale américaine.

Inquiétudes concernant la dette américaine

Le contrôle de la monnaie de réserve mondiale donne aux États-Unis un pouvoir significatif sur les autres pays. Il contrôle les rampes d’entrée et de sortie du système financier mondial et peut sanctionner tout pays qu’il perçoit comme un adversaire économique ou politique.

De plus, le gouvernement peut accorder des prêts à des pays étrangers dans sa propre monnaie. Le Fonds monétaire international prête de l’argent aux pays qui ont besoin d’importer des produits essentiels comme le pétrole, la nourriture et les médicaments, mais qui manquent des dollars nécessaires.

L’octroi de prêts aux pays est généralement assorti de conditions néolibérales strictes, à savoir l’ouverture de l’économie, la privatisation des entreprises publiques et la libéralisation des marchés financiers. Les résultats sont loin d’avoir été optimaux.

Le Pakistan, l’Argentine et l’Égypte sont des clients permanents du FMI et illustrent le fait que les pays deviennent rarement prospères en s’endettant. En avril de cette année, le Pakistan a reçu son dernier programme d’aide de 3 milliards de dollars, son 23e prêt du FMI depuis 1958.

Le pétrodollar a permis aux États-Unis de financer plus facilement leur dette et a conduit à des dépenses excessives de la part du gouvernement américain. En 1985, dix ans seulement après l’accord sur le pétrodollar, les États-Unis sont devenus le plus grand débiteur du monde.

En 1974, la dette nationale des États-Unis s’élevait à 485 milliards de dollars, soit 31 % du PIB. Cette année, la dette nationale a dépassé les 35 000 milliards de dollars, soit 120 % du PIB.

Les paiements d’intérêts sur la dette nationale dépasseront 850 milliards de dollars cette année, ce qui en fait le poste le plus important du budget national, devant les dépenses de défense et de sécurité sociale. En l’absence d’un changement de cap majeur, le service de la dette nationale évincera toutes les dépenses discrétionnaires dans quelques années.

La crise de la dette souligne les inquiétudes croissantes des États-Unis concernant la dédollarisation. Moins d’utilisateurs du dollar signifie moins d’acheteurs de dette américaine.

Les investisseurs ont longtemps considéré les obligations américaines comme une valeur refuge. Les obligations offrent un rendement stable et le paiement est garanti par le gouvernement. Mais au cours des dernières années, la demande des investisseurs pour la dette américaine à long terme a été mise sous pression. Un signe clair de problèmes : le dollar et l’or, qui pendant des années s’étaient échangés dans une bande passante étroite, ont commencé à diverger.

L’inquiétude des investisseurs repose sur une simple arithmétique. Si les États-Unis émettent plus de dollars par rapport à la dette que la croissance économique ne le justifie, cela provoque de l’inflation. Lorsque les rendements obligataires sont de 4 % et que l’inflation est de 8 %, les obligations sont un investissement déficitaire, ce qui n’est pas bon pour les fonds de pension et les autres investisseurs ayant des engagements à long terme.

Le marché obligataire américain est évalué à 50 000 milliards de dollars, un montant énorme à bien des égards. Mais ce chiffre est dérisoire par rapport à la valeur nominale du système mondial du dollar, qui est pratiquement incalculable mais dépasse un quadrillion de dollars.

- Le shadow banking off-shore est estimé à 65 000 milliards de dollars

- Le marché des produits dérivés est évalué à 800 000 milliards de dollars

- Le marché du shadow banking offshore représente 65 000 milliards de dollars

- Le marché de l’eurodollar se situe entre 5 et 13 à 13 milliards de dollars

La dédollarisation signifie qu’une grande partie des billions de dollars qui circulent dans le monde reviendront progressivement à la maison. Lorsque les pays s’orienteront vers le commerce multidevises, la demande de dollars ne fera que diminuer.

Le retour des dollars aux États-Unis stimulera non seulement l’inflation, mais réduira également le nombre d’acheteurs potentiels de dette américaine. Moins d’acheteurs signifie des paiements d’intérêts plus élevés, ce qui entraîne une dette plus élevée.

Or vs Bitcoin

Des économistes et des politiciens ont proposé diverses mesures pour réduire la dette américaine à un niveau soutenable (estimé à environ 70 % du PIB). Mais les coupes draconiennes nécessaires dans les dépenses et l’augmentation des impôts sont politiquement impossibles.

Plusieurs économistes et politiciens ont proposé une troisième façon de faire face à la spirale de la mort de la dette : renforcer le bilan américain en ajoutant le bitcoin aux réserves nationales.

Le gouvernement américain possède déjà plus de 200 000 bitcoins issus de diverses saisies et faillites. Le candidat à la présidence Donald Trump a promis de maintenir le bitcoin dans le bilan du gouvernement américain.

Les champions de la crypto-monnaie affirment que le bitcoin est toujours bon marché. Ils prédisent que sa valeur pourrait atteindre six chiffres, contre 60 000 $ ces dernières semaines. Les haussiers de la crypto comparent un achat massif de bitcoins à l’achat de la Louisiane au 19ème siècle, lorsque les États-Unis ont acheté près d’un tiers de la masse continentale américaine à la France pour 15 millions de dollars.

Le candidat à la présidence Robert F. Kennedy Jr est allé plus loin en proposant que le gouvernement américain achète l’équivalent en bitcoins des réserves d’or nationales actuelles.

Le gouvernement américain détient actuellement un tonnage d’or évalué à environ 615 milliards de dollars, une fraction de la dette de 35 000 milliards de dollars. Aux prix actuels, le gouvernement devrait acheter plus de 9 millions de bitcoins pour correspondre à la valeur de ses réserves d’or

Notamment, Kennedy Jr souhaite que le gouvernement soutienne le dollar avec une combinaison d’actifs comme l’or, l’argent et le platine, en plus du bitcoin. Un « panier » de ces actifs deviendrait une nouvelle classe d’obligations américaines.

Laisser le bitcoin venir à la rescousse du dollar serait ironique. La crypto-monnaie a été conçue pour contourner, voire miner, le dollar et le système de monnaie fiduciaire.

Tout aussi ironique, le bitcoin est principalement libellé et évalué en dollars. C’est-à-dire que tout ce qui arrive au dollar affectera le Bitcoin libellé en dollars. L’or, en revanche, est dans une classe à part.

Si le dollar ou le bitcoin tombe à zéro, le propriétaire se retrouve sans rien. Si l’or tombe à zéro, le propriétaire a toujours l’or.

La dernière monnaie de réserve

Kennedy Jr a probablement raison de supposer que le dollar devra être soutenu par des actifs durables. À part cela, le dollar pourrait suivre le chemin du peso argentin ou du dollar zimbabwéen. Les deux pays ont déprécié leur monnaie à pratiquement zéro. Le Zimbabwe s’est finalement tourné vers une monnaie adossée à l’or pour imposer une discipline budgétaire au gouvernement.

La dédollarisation est le premier défi lancé au dollar depuis 1944, lorsque les accords de Bretton Woods ont fait du dollar adossé à l’or la référence pour toutes les autres monnaies. Compte tenu des tensions géopolitiques entre les BRICS et les pays du G7, un Bretton Woods II est très peu probable.

Au lieu de cela, nous assisterons à un nombre croissant d’accords multidevises et, à un moment donné, au lancement d’une monnaie d’échange des BRICS. L’unité monétaire des BRICS sera adossée à des actifs, mais sera uniquement numérique. Aucune pièce de monnaie et aucun papier-monnaie ne serait émis.

Le système financier mondial est donc susceptible de se fragmenter en trois parties : le système fiduciaire dirigé par le dollar, les accords multidevises et une monnaie commerciale dirigée par les BRICS. Le système du dollar existera aux côtés des deux autres systèmes, mais le dollar sera probablement la dernière monnaie de réserve du monde.

Les monnaies de réserve sont un vestige de l’ère (néo)coloniale. Ils profitent principalement aux entreprises et aux riches. Un système multimonétaire profitera principalement aux pays, leur permettant d’assumer la responsabilité de leur propre avenir en retrouvant leur autonomie monétaire et fiscale.

Views: 3

Rémignard

Merci pour cet article

Il est clair et détaillé et permet d’accéder à une compréhension globale du phénomène et de ses implications géopolitiques

Il ne peut y avoir en France de politique émancipatrice qui ne s’inscrivent pas dans ce phénomène

Le bulletin 250/2 janvier février 2024de la BdF sous estime l’ampleur du bouleversement géopolitique

https://www.banque-france.fr/system/files/2024-01/BDF250_2_BRICS_web.pdf

Xuan

La presse russe publie un article sur la place du yuan dans les transactions de la Chine :

Début de la dédollarisation totale : la sortie de la Chine de la monnaie américaine entre dans une étape décisive

Le paysage financier mondial subit une transformation subtile mais significative. Au cœur de ce changement se trouve le concept de dédollarisation – la réduction progressive de la domination du dollar américain dans le commerce et la finance internationaux. Alors que le processus couvait depuis des années, il a récemment pris de l’ampleur, alimenté par l’utilisation croissante par la Chine de sa propre monnaie, le yuan, pour les transactions transfrontalières. Reuters écrit à ce sujet.

Cet abandon du dollar, bien que progressif, a le potentiel de modifier l’ ordre économique mondial . Un monde moins centré sur le dollar pourrait signifier une redistribution du pouvoir, de l’influence et du levier économique. Cela pourrait également entraîner une volatilité et une incertitude accrues sur les marchés financiers. Alors que la Chine continue d’affirmer sa puissance économique, la hausse du yuan constitue un défi important pour l’ordre établi.

Historiquement, la Chine, comme beaucoup d’autres pays, s’est fortement appuyée sur le dollar américain pour son commerce international et ses transactions financières. Toutefois, cette dépendance s’est atténuée ces dernières années, la Chine ayant activement encouragé l’utilisation de sa propre monnaie. Sur la base de ces données, nous pouvons dire que le début d’une dédollarisation totale a été accompli : le retrait de la Chine de la monnaie américaine est entré dans une étape décisive. Il ne s’agit plus seulement de déclarations rhétoriques et de menaces vides de sens lors des réunions d’alliances anti-occidentales, mais de réalisations et de progrès concrets.

La popularité du yuan chinois dans les paiements augmente tant au niveau national qu’international. En 2023, le yuan a dépassé le dollar américain dans les paiements et recettes transfrontalières de la RPC. En mars 2024, plus de la moitié (52,9 %) des paiements chinois étaient effectués en RMB et 42,8 % en dollars américains. Ce bond a été facilité par les sanctions anti-russes et une coopération étroite avec Moscou.

La hausse du yuan est une tendance qui ne peut être ignorée. Il s’agit d’un changement fondamental dans le paysage financier mondial qui pourrait avoir des conséquences considérables sur l’avenir du commerce, des investissements et du pouvoir géopolitique.

https://topcor.ru/50398-nachalo-totalnoj-dedollarizacii-othod-kitaja-ot-valjuty-ssha-voshel-v-reshajuschuju-stadiju.html