Il est stupéfiant de voir à quel point la propagande française, toutes tendances confondues, semble totalement ignorer le séisme financier qui menace tous les échanges mondiaux à partir de la situation de plus en plus instable du dollar et de l’économie des USA, encore aggravé par les jeux financiers du vassal japonais. Comment peut-on accorder le moindre crédit (mot réellement approprié en l’occurrence) à un gouvernement comme celui de Macron (fut-il démissionnaire et ne fonctionnerait-il plus que sur les foucades du président et les haines d’ambition présidentielle de l’équipe sortante, le tout dopé par l’euphorie olympique avec ses piquouses permanentes de dopage des supporters) ou des challengers tout aussi frappés d’une apparente cécité comme la sympathique candidate du Nouveau Front populaire qui poursuit à dresser sa foi tel un ostensoir dans les services publics et la lutte contre l’exode fiscal, en ignorant totalement le contexte de ce séisme que les banques centrales tentent d’enrayer avec des remèdes sur les taux d’intérêt qui creusent un peu plus la vague spéculative. Nous avons vu hier la force de résistance chinoise véritablement héroïque qui tient la barque dans les chaos et voici aujourd’hui des nouvelles du « partenaire stratégique » qu’est la Russie… toutes choses que le militants communiste et donc le peuple français ne peuvent qu’ignorer et qui sont de fait interdites de discussion. (note de Danielle Bleitrach traduction de Marianne Dunlop)

https://vz.ru/economy/2024/8/6/1280802.html

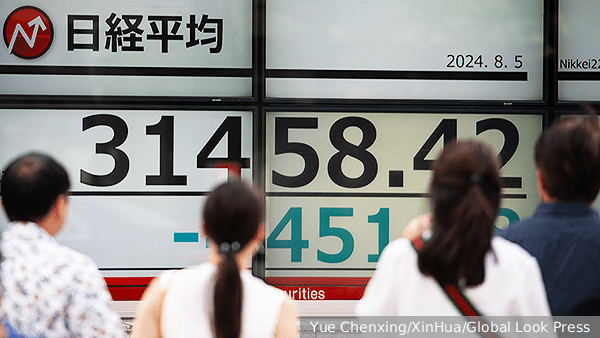

L’indice japonais Nikkei a chuté de 12,4 % à la fin de la journée de la veille. Une telle chute n’avait pas été enregistrée depuis 1987. Les marchés asiatiques – Taiwan, Hong Kong et Istanbul – ont commencé à chuter davantage. Les marchés européens ont fortement chuté. Plusieurs événements ont déclenché la chute en chaîne. Tout a commencé la semaine dernière, aux États-Unis.

« La chute des marchés boursiers mondiaux a commencé après la publication, vendredi, de données médiocres sur le marché du travail aux États-Unis, qui ont accru la probabilité d’une récession dans le pays. Une pression supplémentaire sur le marché boursier américain a été exercée par la chute de 32 % de la valeur des titres Intel à la fin de la semaine dernière, à la suite d’un rapport financier erroné pour le deuxième trimestre 2024. Le week-end dernier, on a également appris la vente d’actions Apple par l’un des principaux vendeurs aux enchères de l’entreprise, Warren Buffett. À l’effet de spirale s’est ajoutée une augmentation inattendue du taux directeur de refinancement au Japon : les investisseurs ont commencé à se débarrasser des actifs japonais », explique Vladimir Tchernov, analyste de Freedom Finance Global.

Les États-Unis ont publié des données sur le chômage, qui se sont révélées être les plus élevées de ces trois dernières années. Les dépôts de bilan au titre de l’article 11 ont atteint leur niveau le plus élevé depuis 12 ans, et la Fed a maintenu son taux inchangé pendant huit réunions consécutives.

« Presque simultanément aux craintes de voir l’économie américaine entrer en récession avant la baisse des taux de la Fed, la Banque du Japon a relevé son taux directeur de manière inattendue, une décision douloureuse pour le marché boursier local, en particulier pour les exportateurs japonais. L’indice japonais Nikkei, qui a connu la plus forte baisse depuis 1987, a entraîné dans sa chute la plupart des bourses de l’APAC. Il y a eu un effet domino : les ventes ont balayé l’Europe, la Turquie, et l’indice de la Bourse de Moscou n’a pas été en reste, même si ses pertes par rapport aux indices de référence étrangers sont modérées », explique Alexander Bakhtine, stratège en investissement chez BKS Investment World.

L’effondrement des marchés boursiers mondiaux comporte également une forte composante spéculative, puisque l’indice de la peur (indice VIX) a atteint le maximum depuis quatre ans et a atteint les valeurs du début de la pandémie Covid-19 en 2020, ajoute M. Chernoff.

La grande question qui se pose aujourd’hui est la suivante : quelles seront les conséquences ? Cet effondrement est-il temporaire et les marchés se rétabliront-ils rapidement ou s’agit-il du début d’une nouvelle crise mondiale ?

Un indicateur important, le VIX (indice de la peur), a bondi à 37 en début de semaine, soit trois fois plus qu’à la mi-juillet (13).

« La forte hausse de l’indice VIX a souvent été accompagnée par des chocs au-delà des marchés boursiers. Le VIX a été multiplié par trois en 2011 lors de la crise de la dette européenne, et par cinq lors des crises de 2008 et de 2020 », note Alexandre Potavine, analyste chez Finam FG.

En conséquence, la situation se présente aujourd’hui comme suit : l’indice VIX a fait un triple bond, l’indice boursier Nasdaq-100 (où se trouvent les géants technologiques ayant la plus grande capitalisation) a chuté de près de 17 % par rapport aux sommets atteints en juillet, le cours du yen japonais en tant qu’actif refuge s’est renforcé de 12 % et l’indice du dollar s’est affaibli de 2,5 %.

« La dernière fois que l’indice de volatilité a connu une telle hausse, c’était en mars 2020, au plus fort de la pandémie mondiale, lorsque de nombreuses économies ont été mises en quarantaine. À l’époque, l’indice VIX avait grimpé à 80, l’indice boursier Nasdaq s’était effondré de 30 %, le taux de change du yen japonais avait grimpé de 10 % et le dollar s’était affaibli localement de 4,5 %. Comme vous pouvez le constater, l’ampleur des problèmes n’était pas la même à l’époque et aujourd’hui. Depuis le printemps 2020 et jusqu’à aujourd’hui, l’indice VIX n’a pas dépassé localement 38 et, en règle générale, la période de forte volatilité n’a pas duré plus de deux semaines. Par conséquent, nous pouvons nous attendre à ce que cette semaine soit décisive pour les marchés mondiaux des devises et des actions. Soit nous assistons à un risk-off local, soit c’est le début d’une nouvelle tendance baissière à moyen terme », affirme M. Potavine.

Selon lui, l’investisseur le plus prévoyant a été Warren Buffett, qui, à la fin du deuxième trimestre, a augmenté la part des liquidités dans ses portefeuilles – et c’est la règle principale dans toutes les crises.

Les liquidités de Berkshire Hathaway ont atteint le chiffre record de 277 milliards de dollars après que l’investisseur milliardaire a vendu pour 76 milliards de dollars d’actions Apple, ce qui a surpris par la non-évidence de sa décision.

Les experts sont convaincus que les banques centrales du monde entier continueront d’agir et d’empêcher la crise de s’aggraver.

Cependant, les banques centrales ont des moyens de prévenir une nouvelle crise mondiale en calmant l’agitation des marchés boursiers. Tout d’abord, elles espèrent une réunion d’urgence de la Réserve fédérale pour réduire le taux directeur, ce qui pourrait calmer les marchés financiers mondiaux. Austan Goolsbee, président de la Réserve fédérale de Chicago, assure que la Fed ne manquera pas de réagir aux signes de faiblesse de l’économie en réduisant les taux d’intérêt.

« Il est peu probable que cela conduise à une crise financière mondiale, mais cela pourrait exacerber certains problèmes, au moins dans le secteur financier d’un certain nombre de pays ou dans des institutions financières individuelles. Tous les pays ont des faiblesses. Il s’agit notamment d’un endettement élevé, de problèmes dans le secteur bancaire, de l’inflation, de la démographie et d’autres facteurs. Nous ne connaissons pas entièrement le degré de vulnérabilité de certains secteurs de l’économie aux facteurs externes, mais en général, les déséquilibres de l’économie mondiale sont aujourd’hui importants », déclare Ksenia Bondarenko, professeur associé au département d’économie mondiale, à la faculté d’économie mondiale et de politique mondiale de l’école supérieure d’économie de l’université nationale de recherche.

Pour éteindre l’incendie sans provoquer une nouvelle crise économique mondiale, il serait nécessaire de réduire l’endettement dans le monde, principalement aux États-Unis, et d’atténuer considérablement les tensions géopolitiques, selon l’experte. Mais ni la première ni la seconde condition ne sont attendues dans un avenir proche. En cas de problèmes réels menaçant l’économie mondiale, les pays du G7 seront probablement sauvés à nouveau par l’injection d’énormes quantités de liquidités sous la forme d’un assouplissement quantitatif, ajoute M. Bondarenko.

En ce qui concerne la Russie, les turbulences sur les marchés boursiers mondiaux ont également affecté la Bourse moscovite, mais sa chute est plus modeste (2,6 %). « Notre marché, bien qu’il se soit isolé des capitaux occidentaux en 2022, reste tributaire de ce qui se passe sur les marchés mondiaux à travers les prix des matières premières, qui chutent sur fond d’inquiétudes quant à l’état de l’économie mondiale. Les exportateurs de matières premières représentent environ 60 % de l’indice Mosbirzh en termes de capitalisation, et pour eux, la baisse des prix des matières premières est un facteur négatif, surtout avec un rouble relativement fort », explique Natalia Malykh, responsable de l’analyse des actions chez Finam. Le prix du pétrole est tombé à 76 dollars le baril.

Quant au taux de change du rouble, il continue de vivre sa vie : le marché de gré à gré de la Fédération de Russie est devenu très opaque, note M. Potavine. Le taux de change du dollar est tombé à 84,8 roubles.

Views: 0

Etoilerouge

Certes la fed et les liquidités en masse,la planche à billets, vont fonctionner. Mais le craquement pour l’occident est sérieux. Le Figaro parle de la chute des marchés boursiers en taisant la résistance de la chine de ce qui est maintenant avec certitude la première économie mondiale. Les Monnaies seront aussi secouées. Bref la guerre et la dette des capitalistes USA plombent le monde. Il faut larguer ce navire. Hors de l’UE américaine, hors de l’OTAN de Washington hors de l’Euro mark collabo du dollar. Et une politique de paix de développement, d’attention au peuple aux travailleurs, de science et d’industrialisation intelligente. On peut rêver