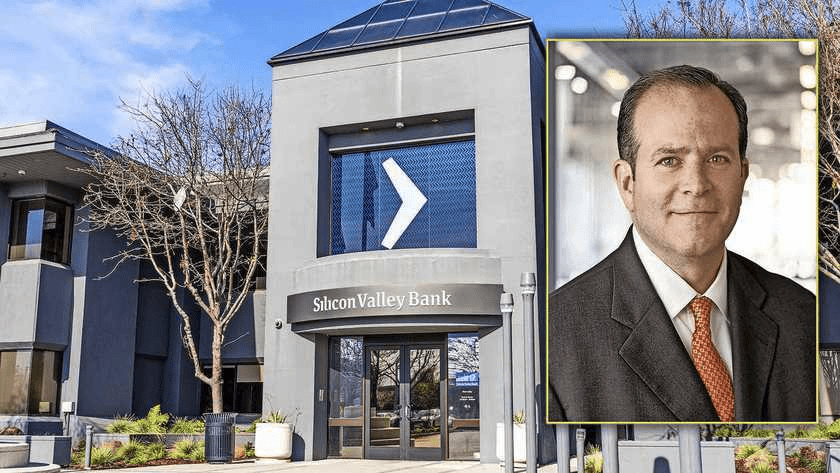

Le dirigeant de la Silicon Valley Bank, Joseph Gentile, était déjà aux manettes de Lehman Brothers avant sa faillite, est-ce qu’ils manquent à ce point de personnel ? … De quels attraits peu évidents aux yeux de simples mortels, comme vous et moi, cet individu est-il paré pour qu’on continue à lui confier l’administration de banques stratégiques alors qu’il nourrit des passions coupables pour les prêts hypothécaires pourris ? Certes la dernière fois il était parti juste avant la chute de Lehman Brothers qui avait précipité le monde dans la crise de 2008, mais là il n’a pas eu le temps de sauter en marche du train fantôme de la finance high tech… A voir sa photo, tout en lui trahit l’enfant de parents autoritaires qui ont trop exigé d’un enfant peu doué… Un personnage d’une classe en fin de règne, la finance incapable d’assumer l’innovation condamnée à la redite du pire. Une sorte d’illustration de la contradiction entre « forces productives et rapports de production » mise en lumière par Karl Marx. C’est d’autant plus fascinant que cette situation mérite d’être comparée à celle de la « dictature du prolétariat » de la politique chinoise en matière monétaire, comme dans le domaine du numérique. Depuis les malheurs de Jack Ma, jusqu’aux dernières décisions chinoises. Lors de la dernière réunion de l’Assemblée Nationale Populaire, il a été insisté sur les mêmes secteurs, numérique, santé, en mettant sous contrôle l’investissement privé et en lui assurant de la stabilité par un organisme de régulation plus étroitement contrôlé par le parti communiste. De la contradiction et de la pratique dirait Mao : la seule et vraie question étant qu’est-ce qui a déjà pu être construit si la crise s’accélère et que la Chine sort du COVID, que la reprise est encore faible? Alors que les USA sont presqu’aussi dangereux sur le plan économique que sur le plan militaire.

Avec son effondrement, la Silicon Valley Bank attire tous les regards. Cette chute spectaculaire de la banque américaine apporte aussi un coup de projecteur sur l’un de ses dirigeants : Joseph Gentile, directeur administratif de la banque. Il était auparavant directeur financier de la Global Investment Bank de Lehman Brothers qui avait connu une faillite impressionnante le 15 septembre 2008. Il avait quitté Lehman Brothers en 2007, juste avant la chute. En 18 mois, cette banque d’investissements s’était effondrée contribuant ainsi à la crise financière et économique mondiale qui avait marqué l’année 2008. La pire depuis 1929, début de la Grande dépression. La présence dans les deux cas de Joseph Gentile a suscité les commentaires au moins ironiques. On s’en doute l’affaire ne se limite pas à un grand incapable mais il s’agit bien d’un système dans lequel la promotion de ceux qui visiblement ne savent plus où aller, comme notre Macron, n’est que la cerise sur le gâteau…

La faillite de la SVB : les raisons de cette faillite

Fondée en 1983 dans le corridor technologique de la Silicon Valley en Californie du Nord, SVB s’est développée au fil des décennies pour devenir la première institution financière pour les entreprises de technologie et de santé en démarrage aux États-Unis. Stimulée par une croissance rapide pendant la pandémie de COVID-19, elle comptait plus de 200 milliards de dollars d’actifs à la fin de l’année dernière.

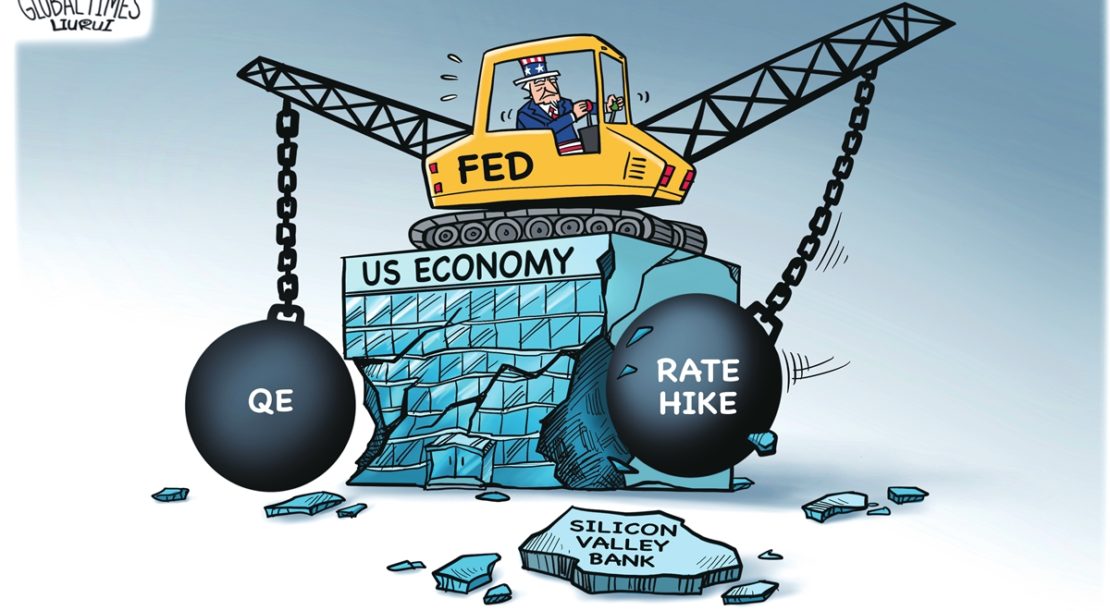

Oui mais cette banque à croissance rapide dans un secteur d’innovation technologique et de santé a subi de plein fouet la hausse des taux d’intérêts décidée par la FED hausse devenue obligatoire vu la manière dont aux Etats-Unis comme chez nous, cela avait « ruisselé » alors même que l’économie était arrêtée, engendrant des suerprofits, les investissements militaires sont allés dans le même sens. Notez que cette hausse, considérée comme anti-inflationniste et pour ne pas augmenter les salaires, a été également suivie en Europe, elle a été critiquée par la Chine qui a refusé de suivre. Plus généralement c’est toute la politique monétaire des Etats-Unis dont la Chine considère qu’elle fait peser des risques très graves au monde entier. En 2008, la Chine avait été le seul amortisseur de la crise engendrée par la faillite de Lehman Brothers. Mais elle ne cesse de mettre en garde et de prendre des mesures parce qu’elle a été elle-même fragilisée en particulier par la crise du COVID. Le rétablissement est fragile. Les pratiques monétaires des USA le mettent en danger.

Incontestablement, la Chine avait raison parce que la hausse des taux d’intérêt a créé des turbulences dans le système financier mondial et a finalement nui aussi au propre système bancaire des Etats-Unis. Le cas de SVB en est une illustration : la banque a enregistré un afflux massif de dépôts en 2021 dans le contexte de la politique monétaire ultra-accommodante aux États-Unis. Comme elle ne pouvait pas développer ses activités de prêt assez rapidement pour générer des revenus, la banque a investi dans des titres hypothécaires à plus long terme d’une durée de plus de 10 ans, avec un rendement moyen pondéré de 1,56%. Cependant, la valeur de ces titres a chuté avec les hausses de taux de la Fed puisque les capitaux se déplaçaient de ce faible taux vers des secteurs plus juteux.

L’effondrement soudain de la Silicon Valley Bank a commencé jeudi dernier, par une chute de 60% de ses actions au lendemain de la perte de 1,8 milliard de dollars en vendant ses investissements. Cela a déclenché une spirale descendante rapide pour l’institution, obligeant les régulateurs californiens à intervenir et à en remettre le contrôle à la Federal Deposit Insurance Corporation (FDIC), avec une offre pour ses actifs en cours à partir de dimanche. Au moment de son effondrement, elle était la 16e plus grande banque des États-Unis.

C’est la FDIC (Federal Deposit Insurance corporation, l’équivalent de notre FGDR) le fond de garantie des dépôts et de résolution, qui va garantir 250 000 dollars par client et tout le reste devrait passer en pertes puisque Janet Yellen la Secrétaire au Trésor, l’équivalent de notre ministre de l’économie a déclaré hier dimanche que l’Etat n’allait pas renflouer la SVB. Janet Yellen a expliqué dimanche que le gouvernement a travaillé ce week-end, avec la FDIC, à « une résolution » de la situation de SVB, dont environ 96% des dépôts ne sont pas couverts par la garantie de remboursement de la FDIC. « Je suis certaine (que la FDIC) envisage une large palette de solutions, qui inclut une acquisition » par une autre banque, a déclaré la secrétaire au Trésor. .Janet Yellen a, en revanche, écarté un sauvetage de SVB via une injection d’argent public. « Durant la crise financière (de 2008), des investisseurs de grandes banques systémiques », dont les autorités estiment que la chute présenterait un risque pour l’ensemble du système financier, « ont été secourus » par le gouvernement américain, a-t-elle rappelé. « Nous n’allons pas le refaire. »

En septembre 2008, pour éviter un effondrement du système financier, les autorités américaines avaient ainsi injecté des centaines de milliards de dollars dans la plupart des grands noms de la place, des fonds que le gouvernement a ensuite récupérés. Plusieurs personnalités de la finance et du milieu des nouvelles technologies ont plaidé, depuis vendredi, pour un renflouement de SVB.

Car outre la stabilité du système bancaire, beaucoup se disent préoccupés par les répercussions de la faillite de SVB sur le secteur technologique, américain mais aussi au-delà. SVB se targuait d’avoir pour clients « près de la moitié » des entreprises technologiques et des sciences du vivant financées par des investisseurs américains. « Beaucoup de déposants sont des petites entreprises qui ont besoin de pouvoir accéder à leurs fonds pour payer leurs factures et elles emploient des dizaines de milliers de personnes » aux Etats-Unis, a relevé Mme Yellen.

« #SVB était l’un des plus gros fournisseurs de « prêts à risque » pour les start-ups. Souvent, comme EXIGENCE, de ces prêts à risque, les startups devaient conserver leur compte bancaire principal auprès de SVB. Ces entreprises SONT EN GRANDE DIFFICULTÉ (à moins qu’elles n’aient sorti tout leur argent le dernier jour) », a écrit Rhule dans un tweet. Brad Hargreaves, fondateur de plusieurs entreprises en démarrage, a tweeté vendredi que l’effondrement de la banque « va avoir un impact massif sur l’écosystème technologique. SVB n’était pas seulement un acteur dominant dans la technologie, mais était fortement intégrée de manière non traditionnelle. « Premièrement, SVB a été incroyablement intégrée dans la vie de nombreux fondateurs. Non seulement la banque est le prêteur de leur startup, mais ils ont également fourni des prêts hypothécaires personnels et d’autres services financiers », a-t-il écrit. « Maintenant, tous ces entrepreneurs ne seront peut-être pas en mesure de faire la paie la semaine prochaine. Attendez-vous à des licenciements massifs plus tard aujourd’hui, lundi au plus tard. » Tel a été le message qui a couru dans ce monde de l’innovation.

« C’est un problème et nous travaillons avec les régulateurs pour y apporter une solution », a-t-elle poursuivi.

En fait c’est un problème difficile dans l’état du système étatsunien et qui pénalise par la financiarisation la dynamique des entreprises. Quelle que soit la solution choisie, le système est pris en tenaille entre une inflation massive avec la nécessité pour la FED pour lutter contre de relever les taux d’intérêt, mais si elle relève les taux d’intérêt elle est prise dans l’enchaînement des faillites.

Les remous de la saga SVB se sont aussi propagés au milieu des cryptomonnaies. La devise numérique USDC, dite « stable » car théoriquement indexée sur le dollar, a ainsi chuté depuis vendredi après que son créateur, Circle, a annoncé avoir laissé 3,3 milliards de dollars dans les caisses de SVB. Plusieurs autres « stablecoins », censés protéger les investisseurs en cryptomonnaies contre la volatilité légendaire de cette industrie, ont également décroché, comme le Dai ou l’USDD.

La chute de SVB est considérée comme la plus grande faillite d’une banque américaine depuis la crise financière de 2008. Les retombées de l’effondrement de la banque commencent à se répandre dans le monde entier, car la banque a développé des relations avec des start-ups technologiques et la communauté du capital-risque du monde entier au cours des 40 dernières années.

Mais la contagion ne reste pas limitée aux Etats-Unis.

Dimanche, le ministre britannique des Finances Jeremy Hunt a estimé que la chute de SVB posait un « risque sérieux » pour le secteur de la tech britannique. Le ministère britannique des Finances et la Banque d’Angleterre s’efforcent de minimiser les perturbations qui pourraient résulter d’un effondrement de la branche britannique de la Silicon Valley Bank, a rapporté Reuters. En outre, les fonds de capital-risque israéliens ont tenu des discussions d’urgence samedi pour formuler des mesures visant à aider les start-ups israéliennes qui ne peuvent pas retirer d’argent de leurs comptes bancaires, selon les médias.

Plusieurs entrepreneurs ont aussi alerté, ces dernières heures, sur une possible onde de choc pour les start-up technologiques indiennes, dont une partie étaient clientes de SVB.

Les mesures prises en Chine contre la destruction de l’économie

La Chine a des liens par SPD Silicon Valley Bank (SSVB), une coentreprise entre Shanghai Pudong Development Bank Co et SVB, qui a précisé samedi qu’il s’agissait d’une entité juridique indépendante enregistrée en Chine, dotée d’une structure de gouvernance d’entreprise standard et d’un bilan indépendant. SSVB a précédemment déclaré qu’elle se concentrait sur le service aux entreprises et aux investisseurs chinois axés sur l’innovation, principalement dans huit secteurs, notamment les soins de santé, la fabrication intelligente, les semi-conducteurs et la fintech. Au deuxième trimestre de 2022, la banque servait plus de 3 000 entreprises clientes, dont 31 étaient cotées en Chine ou à l’étranger, a rapporté le site d’information national 21jingji.com. Everest Medicines, une société biopharmaceutique du Zhejiang (est) qui se concentre sur le développement, la fabrication et la commercialisation de médicaments et de vaccins innovants, a déclaré dimanche que l’effondrement de SVB avait eu un impact limité sur les activités de la société, soulignant que les dépôts de la société à la banque sont bien inférieurs à 1% de son volume total de trésorerie.

Non seulement la Chine n’a pas suivi la politique de hausse des taux d’intérêt mais pour ceux qui ont suivi comme nous l’avons fait ici y compris depuis le feuilleton avec Jack Ma jusqu’aux dernières mesures prises lors de la récente réunion du Comité central et de l’Assemblée Nationale populaire qui concernait si on s’en souvient pour une part importante ce secteur du numérique, en favorisant à la fois l’investissement privé mais en favorisant dans le même temps : « Le renforcement de la réglementation de l’économie des plateformes par les autorités chinoises au cours des dernières années, en particulier les politiques qui ont réprimé les monopoles et l’expansion désordonnée du capital, a rendu les start-ups chinoises beaucoup plus immunisées contre l’effondrement de SVB », a déclaré dimanche au Global Times Dong Shaopeng, chercheur principal à l’Institut Chongyang d’études financières de l’Université Renmin de Chine. Certes mais la question demeure ce que la Chine a été capable réellement de mettre en œuvre dans ce domaine où elle a été freinée par l’impact négatif du COVID et où elle doit elle-même mettre au pas certains spéculateurs en particulier au niveau local, le feuilleton de ses efforts peut être suivi depuis Hong kong, la destruction de HBCS, la banque qui drivait l’investissement étranger depuis la guerre de l’opium jusqu’au dernier comité central en passant par Jack Ma et les faillites immobilières. Même si la Chine aujourd’hui se félicite à raison de sa gestion qui a permis en même temps de préserver la population et également d’accélérer les recherches en matière de santé, de vaccins en particulier, cela a eu des incidences et comme on le voit ici l’a lié à des circuits d’investissements étrangers que la crise actuelle fragilise. La seule chose qui la protège est cette politique d’ouverture maîtrisée dans laquelle pas plus que pour la monnaie on ne laisse au capitalisme étranger la maitrise.

« La crise de SVB offre aux autres pays une leçon selon laquelle ils ne devraient pas trop compter sur le système financier américain, qui présente des lacunes, et qu’ils devraient plutôt maintenir des politiques financières et technologiques indépendantes », a déclaré ce chercheur. De ce point de vue également on assiste à la mise en place d’un système parallèle dans lequel la guerre en Ukraine a joué un rôle mais où en est-on exactement et est-il en mesure de réellement constituer une barrière face au désordre des Etats-Unis qui est à peu près aussi destructeur sur le plan économique que sur le plan militaire ?

Ça c’était samedi, et ce qui devait arriver arriva, le vent de panique commença ce qui est toujours risqué aux USA, puisque vu l’énorme dette US, le dollar est pratiquement une fiction à laquelle chacun feint de croire. Alors pour tenter d’enrayer le vent de panique que cela commence à provoquer, on a eu recours durant le weekend aux habituelles indiscrétions du Washington post qui a laissé entendre – cela a été rapidement confirmé – que les autorités américaines sont prêtes à garantir tous les dépôts.

Entre ça et les milliards déversés sur l’industrie de l’armement, le budget militaire, ne vous faites pas d’illusion l’inflation va atteindre des sommets et notre quotidien nous coûter un bras… En fait, ils sont à la recherche d’une institution saine à qui revendre la banque en faillite ; de deux solutions où l’affaire a été concoctée d’avance et « l’institution saine » est déjà prête pour le rachat pour une obole ou… de toute manière il est trop tard pour arrêter le vent de panique et peut-être a-t-il été sciemment provoqué ? Tout est possible dans ce monde-là… La propagande utilisée par ces gens-là est basée sur la peur et leur système médiatique ne fonctionne que sur cette dimension. Pourquoi les capitalistes en particulier ceux de l’armement, mais pas seulement ont-ils mis partout la main sur les médias, d’abord parce que cela est essentiel aux jeux boursiers et aux gains démesurés et rapides, mais cela va plus loin, sans tomber dans le conspirationnisme antivaccin, il est clair que le lien entre les trust pharmaceutiques et ceux des startups ne sont pas le simple fuit du hasard. Et cela permet également de déclencher dans l’opinion publique des adhésions de propagande. Cette imbrication entre monopoles financiarisés et médias fonctionne pour la guerre « contre le terrorisme », « contre la Russie, contre la Chine » autant que pour les retraites ou selon le même méthodes on tente de convaincre « vous n’aurez plus de retraite si on ne remonte pas l’âge légal de départ » … Oui mais voilà les pratiques sans frein se retournent contre les Etats-Unis eux-mêmes pris entre inflation ou faillites en chaîne.

Donc cette panique autour d’une faillite est peut-être issue de jeux à la Soros… et tant d’autres et elle démontre à quel point cette bande de crétins joue avec la vie, les espoirs, l’intelligence de l’humanité. Mais le spectre de la faillite de Lehman Brothers ne surgit pas comme un simple rappel caricatural, à cette époque-là seule la Chine avait amorti le choc. Tandis que les Etats-Unis déversaient des masses de dollars pour sauver le système bancaire, la Chine continuait à acheter du dollar, à éviter l’effondrement monétaire occidental. Il est peu de noter que ce ne sera pas sa politique actuelle et qu’elle n’est pas plus décidée à absorber les investissements fous des USA dans le militaire qu’elle ne l’est à sauver le système bancaire, tout ce qu’elle peut faire c’est préserver ses propres liens avec la banque en question comme nous venons de le voir. Sa politique a incontestablement changé, mais elle ne joue jamais dans ce domaine la politique du pire, parce qu’elle doit non seulement se sécuriser mais le faire au plan international pour préserver des échanges dont sa prospérité dépend parce qu’elle n’est pas encore en état de s’appuyer totalement sur le marché intérieur qui doit sortir de l’excès d’épargne. Est-elle encore en mesure de le faire, certainement pas sur le même mode parce que d’une part elle ne sort pas plus que le monde indemne de ces deux dernières années, du Covid, de la crise y compris de l’alimentaire, de l’environnement accéléré par le militarisme, les sanctions, la reprise mondiale est fragile, et dans le même temps il y a eu la mise en place de nouveaux circuits. Pour le meilleur comme pour le pire nous ne sommes plus en 2008.

Nous n’avons cessé ici de vous expliquer qu’à la faveur apparente de la guerre en Ukraine, événement qui avait immédiatement suivi l’épidémie de COVID, nous avons assisté à un bouleversement général, une grande partie des nations tentaient un décrochage accéléré impulsé par la Chine, de la dépendance au dollar. Nous avons insisté sur le fait qu’il ne s’agissait pas d’une manifestation d’hostilité à l’égard de l’Occident (même si celui-ci y répondait d’une manière totalement paranoïaque) mais de leurs intérêts que ces pays tentaient de préserver en voyant dans la Chine et la Russie, une sorte de paravent face à la crise autant qu’aux choix de sanctions et de pressions économiques pour payer la facture de la politique des Etats-Unis. C’est pourquoi la seule vraie question concerne l’état réel de ce décrochage et en ce qui concerne les pays vassaux des USA, notre capacité à refuser la dérive dans laquelle nous sommes entraînés.

Ce qui est sûr et cela a été confirmé par le nouveau premier ministre c’est que la Chine dont les objectifs de croissance de 5% ne seront atteints qu’au prix d’efforts colossaux de son peuple ne jouera pas la politique du pire. La Chine se protégera et elle « s’ouvrira davantage au monde » pour « accueillir les investissements du monde entier », car l’ouverture a permis au pays de se développer et elle veut profiter de l’instabilité financière des Etats-Unis sans prétendre détruire ce pays. En ce qui concerne les relations entre Pékin et Washington, le chef du gouvernement a souligné l’intérêt des relations commerciales entre les deux nations, en précisant qu’il s’agit d’une relation de dépendance et qu’il existe de nombreux domaines dans lesquels elles peuvent travailler ensemble. La répression ne profite à aucune des deux parties », a déclaré M. Li, faisant référence aux tensions géopolitiques entre les deux puissances mondiales, selon le South China Morning Post. En ce qui concerne les relations avec Taïwan, il a déclaré que Pékin encouragerait la coopération économique et culturelle entre les deux rives du détroit sur la base du principe d’une seule Chine.

C’est de cela aussi dont la Chine va discuter au sommet avec la Russie, ce pays aux immenses ressources qui n’est pas seulement celui qui peut organiser la résistance au militarisme US. Les Chinois ne peuvent pas ignorer le militarisme US et ils y répondent en particulier au niveau de leur marine et de leurs technologies de pointe, mais leur préoccupation principale, celle sur laquelle repose le « mandat » du parti communiste chinois est d’assurer la sécurité et la nourriture d’un milliard quatre cent mille Chinois. S’ils oublient cela, le Parti communiste chinois perd sa légitimité, ce que la tradition chinoise définit comme le mandat du ciel et le marxisme comme la dictature du prolétariat.

Je dois dire que ce qui me remplit de sympathie pour les Chinois c’est l’énervement qui les gagne devant cette bande de malades qui n’arrêtent pas de créer les conditions les pires pour le monde entier… Il y a chez les Chinois un côté travailleur ayant durement gagné son pain et ne supportant pas qu’un crétin irresponsable vienne lui gâcher le plaisir de le savourer en paix qui a toute ma sympathie…

Danielle Bleitrach

Views: 2

Daniel Arias

C’est le Patron…

Un documentaire espagnol qui part de la pêche à Cadix et la met en relation avec le système capitaliste actuel, un secteur où les rapports de production sont poussés à l’extrême.

Les patrons de pêche se battent pour le poisson qui devient rare et surtout soumis à la concurrence internationale dans le second marché mondial du poisson qu’est l’Espagne derrière le Japon.

Ces patrons sortent par gros temps en prenant des risques importants menant parfois à la mort, les marins pêcheurs se partagent la moitié des gains avec le patron, payés selon la valeur marchande de la pêche ceux qui refuseraient d’embarquer son rejetés du marché du travail.

Les bateaux repartent parfois sans repos dans les zones dangereuses ; il suffit qu’un bateau parte du port pour que les autres suivent, peu importe le danger.

Aucune autorité n’interdit aux patrons de sortir en mer, une interdiction de la capitainerie permettrait de sécuriser les marins mais rien n’est fait la concurrence laisse les marins face aux dangers de la mer pour quelques centaines d’€ par mois quand les patrons investissent dans l’immobilier et d’autres placements.

Le marché capitaliste tue dans les champs, les chantiers, les usines, les routes et les mers.

En 2020, à LLeida grande ville agricole de 137 000 habitants en Catalogne, un migrant victime d’un malaise dans un champs à été jeté depuis une camionnette sur les marche du centre de soins municipal, il en est mort d’épuisement sous la chaleur écrasante des champs. Cette même année de COVID les étudiants avaient fuit les appartements chèrement loués à plus de 300 euros la chambre en collocation pendant que les rues de la villes étaient remplies d’Africains dormant entassés aux pieds des immeubles venus tenter leur chance dans les exploitations agricoles.

Comme pour la pêche et bien d’autres secteurs le Marché et l’Administration ne se soucie pas du sort des producteurs ; l’abondance de chair humaine permet un remplacement à moindre coût pour les bourgeois.

https://youtu.be/ozZTS4Nc8-o

etoilerouge

Biden a déclaré que l’état n’interviendrai y pas pour soutenir les 3 banques faillites. Il a ajouté que ceux qui ont fait confiance à ces banques doivent en supporter le prix. Il est clair que le gouvt impérialiste des USA n’a plus les moyens de la guerre et de faire face à la crise financière capitaliste qui est enracinée ds le système même. Nul doute que le collabo Macron va faire de même en France. Toutes les banques chutent dt crédit Suisse qui avait été largement subventionné par la planche à dollars en 2008. L’hyper inflation va ruiner les peuples dt les goûvts st à la botte des USA.

Franck Marsal

Non, l’état n’interviendra pas pour sauver les banques faillies, mais la banque centrale a ouvert ses guichets pour sauver les autres. Il y a un ou deux petits sacrifiés, afin de justifier que les autres seront intégralement sauvé. C’est ce qui s’est passé en 2007 – 2008.

Là seule chose qui a changé par rapport à 2008, c’est que

1. les sommes d’endettement général et la somme de créances douteuses ont à nouveau augmenté.

2. les moyens et solutions dans le cadre du marché se sont d’autant réduite

3. L’émergence de la Chine et l’éclatement du système financier hors système rend possibles d’autres types de solutions.